来源:TaxDAO

“从瓶颈到转折点:数字资产和金融科技行业正处于十字路口” 。——FIS Worldpay 公共政策主管 Anatole Baboukhian

在最近一次备受瞩目的小组讨论中,来自巴克莱银行、英格兰银行、Goodwin Procter、Ripple 和 FIS Worldpay 的专家就数字资产革命的关键方面交换了意见,包括 CBDC的兴起、稳定币的作用和代币化银行存款。他们强调,虽然每种方法都具有独特的潜在益处,如提高金融包容性或加强支付基础设施,但它们也带来了不同的监管挑战。专家小组强调,有必要创造监管环境,以适应这些新形式的数字资产,并确保公平的竞争环境。

中央银行数字货币(Central Bank Digital Currencies)

“这里有一个真正的机会,可以摆脱传统金融中最大的[......]低效率之一,即跨境支付。公共部门[通过 CBDCs]以及私营部门参与其中是一件非常好的事情”。

瑞波公司政策总监安德鲁·惠特沃思(Andrew Whitworth)

各国央行开始探索 CBDC 的潜力。CBDC是由一国中央银行以数字形式发行的国家法定货币,可以在公民个人、企业和其他经济利益相关者之间建立直接支付渠道,从而支持弹性支付系统。根据小组成员的观点,跨境支付中心还可用作更高效跨境支付的构建模块,这是该技术最有前途的使用案例之一。

来源:英格兰银行

来源:英格兰银行

CBDC 的技术规范和功能可能会有很大差异,因此,CBDC 的总体特征和用例取决于发行辖区的设计决定。

设计选择的例子包括:

· 反洗钱政策和旅行规则的实施:虽然后者在大多数公共区块链上(尚未)执行(尤其是由于匿名性),但小组成员讨论了 CBDC 可能具有利用架构并部署隐私增强技术的潜力,既能保护用户隐私,又能减少金融犯罪:这是技术公司、金融机构、中央银行和学术界之间进行试验的主题。在英国,如数字英镑咨询中所述,如果引入 CBDC,则必须遵守严格的隐私和数据保护标准。

· 交易和持有限额:当局担心 CBDC 有可能助长银行挤兑。在发生银行危机时,作为中央银行直接责任的 CBDC 可能会被认为比没有保险的银行存款更安全。在银行挤兑的情况下,这可能会导致银行存款在短时间内大量流向 CBDC。

· 金融包容性:通过提供更便捷的支付服务、降低交易成本和接触服务不足的人群,社区银行可以提高金融包容性。

专家小组成员一致认为,开发 CBDC 的国家必须根据本国的经济状况和政策目标,在设计时考虑到关键因素。在作为支付手段的功能方面,与 CBDC 密切相关的是稳定币和代币化银行存款。

稳定币和代币化银行存款

“MiCA 非常关注稳定币,因为监管机构希望防止不受监管的组织流通稳定币”。

尼科尔·桑德勒(Nicole Sandler),巴克莱银行数字政策主管

稳定币是与稳定资产(通常是美元或欧元等货币)挂钩的加密货币。这种挂钩可以通过不同的机制来维持,包括现实世界的资产储备(如 USDC)、算法机制(如 Terra 失败的 UST)或加密担保品(如 ETH 支持的 LUSD)。稳定币的一个关键用例是保护市场参与者免受加密资产波动的影响,同时允许他们利用加密货币的优势,包括速度和较低的交易成本。

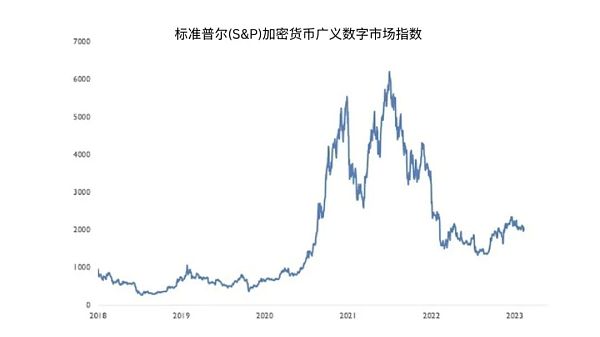

加密资产(仍然)非常不稳定,来源:S&P Global 标普全球

加密资产(仍然)非常不稳定,来源:S&P Global 标普全球

稳定币种类繁多,随着其采用率越来越高,逐渐引起了监管机构的注意,因为它们有可能对传统金融和银行系统造成冲击。这使得稳定币及其发行者成为监管机构加强监管的目标。例如,欧盟的加密资产市场(Markets in Crypto Assets,MiCA)法规为加密资产和稳定币创建了一个监管框架。尽管有人担心 MiCA 存在不明确之处(例如,各成员辖区对虚拟资产服务提供商可能有不同的许可要求),但人们普遍认为这对行业来说是一个积极的发展。这与美国的执法监管方法或中国等地对加密货币的全面禁止形成了鲜明对比。

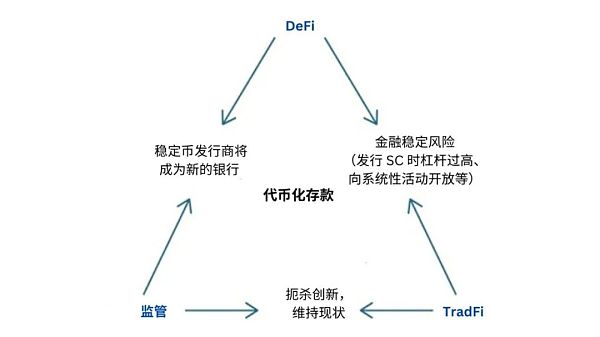

代币化银行存款(TBDs)是 CBDC 和稳定币的一个有趣的替代品。TBDs 是在区块链网络上以数字代币形式表现的传统银行存款。银行存款作为一种支持机制,可以降低市场波动性,增强人们对 TBDs 的信心,因为 TBDs 是由银行的底层资产支持的,而银行的底层资产通常受到存款保险计划的保护。此外,TBD 可以解决监管瓶颈问题,因为它们可能在很大程度上属于现有银行监管框架的范围。因此,TBDs 可能处于解决 “稳定币三难”问题的最佳位置,这迫使监管机构在以下三者之间做出选择:一)扼杀创新;二)允许稳定币发行商成为新的银行;三)金融稳定风险。

稳定币的三难困境 来源:S&P Global Ratings 标普全球评级

稳定币的三难困境 来源:S&P Global Ratings 标普全球评级

小组成员讨论了未来的支付方式,无论是 CBDCs、稳定币还是 TBDs,都必须注重构建无摩擦的 "支付之旅",同时确保安全和消费者保护(如隐私)。他们谈到了在国际统一的数字资产监管框架内促进数字支付和更广泛的数字资产生态系统的必要性。

促进互操作性,制定统一的监管框架

“监管不是为了压制创新。相反,它旨在确保创新以有效实现其目的的方式进行,包括保障消费者保护和维护金融稳定”。

英格兰银行金融科技中心主管艾米·李(Amy Lee)

法规为市场提供了一个稳定的框架,旨在实现稳定、消费者保护和创新之间的适当平衡。事实上,小组成员就 FTX 等重大失误对加密货币领域的影响,以及可能扼杀创新和阻碍合法市场参与者进入的潜在监管漏洞交换了意见。监管标准还可以解决各种技术架构之间各自为政和缺乏互操作性的问题,这可能会对采用和扩展产生不利影响。

辖区内互操作性面临的一大挑战在于如何将数字签名技术与现有的支付基础设施连接起来。这种整合可能需要对当前的支付基础设施进行重大改革,而当前的支付基础设施往往既复杂又僵化。为了克服这一挑战,小组成员讨论了中央银行、金融科技公司和传统金融机构合作和支持法律和监管方法的必要性,这些方法将使 DLT 能够集成到现有支付系统和(即将推出的)CBDC 中。

小组成员在讨论中提到的一个很有希望的例子是开放银行如何解决辖区内的互操作性问题,开放银行在英国的推出得益于监管标准的制定。与此同时,当与 DLT 结合时,它还可能为解决信任和数字身份问题提供潜在机会。

此外,监管还有助于克服国际支付的分散性,并通过促进各管辖区之间的一致性和协调性来促进互操作性。通过统一规则和标准,监管机构可以为所有市场参与者创造一个公平竞争的环境。这反过来又鼓励了不同系统之间的合作,如 CBDC、商业银行货币和更广泛的数字资产生态系统。要为支付用户带来最好的结果,并充分利用数字资产的潜力,必须制定国际统一的法规,在创新与消费者保护和金融稳定之间取得平衡。

监管机构可能会选择与传统金融参与者相同的制度,认为相同的活动应受到相同的监管。或者,监管机构可以制定更有针对性的监管制度,以解决新技术带来的具体问题,如去中心化和匿名性。随着 DLT 融入到传统金融,政策制定者将加密公司的监管水平与传统金融服务提供商的监管水平保持一致至关重要。Goodwin Procter 合伙人 Arvin Abraham表示,将数字资产纳入主流金融服务监管是一个明确的方向。然而,新的监管需要考虑到数字资产在技术上不同于 TradFi 资产,如果不采取统一的方法,可能无法实现预期的政策成果。

最后,小组成员一致认为,CBDCs、稳定币和 TBDs 等数字资产的前景将通过创新、监管和全球合作的平衡来实现。正如 Anatole Baboukhian 所强调的,这是一个转折点,数字货币和支付的未来发展将在此做出重要选择。要实现数字化金融未来的承诺,就需要协调努力、持续对话,以及在保持稳定的同时促进创新的共同愿景。