作者:蒋海波

此前在传统银行造成的稳定币危机事件中,BitMEX创始人Arthur Hayes曾提出了“比特币保证金+反向永续合约” 为发行机制的美元稳定币,这一机制也被一些项目参考进行实践,如新稳定币项目Ethena。

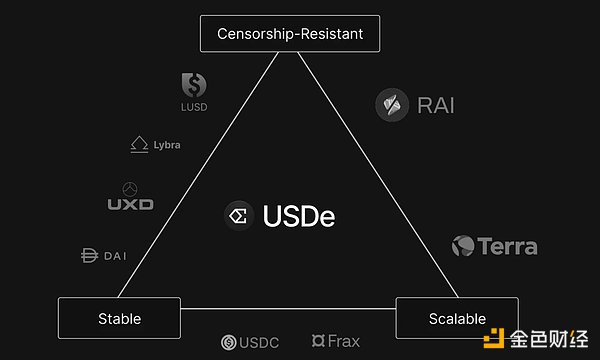

Ethena近日宣布完成了由Dragonfly领投,Deribit、Bybit、OKX Ventures、BitMEX等参投的650万美元种子轮融资。它希望构建一种独立于银行系统、抗审查、可扩展的稳定币方案,同时能够对用户产生经济回报。但据分析其机制,这种方案也牺牲了一定程度的去中心化,下文中将对Ethena进行介绍。

Hayes的“中本聪美元”方案

在今年3月,Silvergate等多家银行决定停止为USDC等稳定币提供服务后,Arthur Hayes在《Dust on Crust》一文中提出了一种新的稳定币设想。Hayes认为现在稳定币的问题不在于中心化,USDT、USDC这两种中心化稳定币已稳定运行多年,但银行系统对他们构成的威胁更大。在随后的美国银行破产潮中,USDC的价格一度跌至0.9美元以下,也对DAI、FRAX这类有大量USDC抵押品的稳定币造成影响,再次证明了稳定币需摆脱对传统银行的依赖。

Hayes提出的稳定币名为“Satoshi Nakamoto Dollar”(中本聪美元,简称NUSD)。这是一种加密原生的稳定币,完全放弃了银行体系,但同时保留了中心化的特性。

中本聪美元首先有一个NakaUSD DAO,DAO发行有自己的治理代币NAKA,NAKA持有者可以对该项目的运营进行投票。NUSD只能由NakaUSD DAO授权的少数Authorised Participants(AP,授权参与者)进行铸造或赎回。

每发行1 NUSD,AP(授权参与者)需要在NakaUSD DAO认可的会员交易所中持有1美元的BTC现货和对应的空头头寸。当BTC价格下跌时,虽然AP持有的BTC现货价值下跌,但期货盈利;当BTC价格上涨时,持有的现货价值上涨,但期货亏损。从而使整体价值维持稳定,让该策略不受BTC价格涨跌的影响。

如果NUSD价格高于1美元,AP铸造新的NUSD在市场上卖出;同理,如果NUSD价格低于1美元,AP也可以购买NUSD并赎回抵押品。通过这种套利机制维持NUSD与美元的锚定。

之所以选择中心化交易所而不是链上的去中心化衍生品交易所,是因为Hayes认为链上衍生品交易所的流动性远不如中心化交易所,且价格预言机也依赖于中心化现货交易所的数据,中心化交易所提供的流动性才能使这种稳定币的发行量能够扩展到足够大的规模。

Ethena的稳定币USDe和互联网债券

Ethena团队根据Hayes的想法,将之与以太坊的质押收益相结合,提出了一种不依赖于银行系统,能够抗审查、可扩展和稳定的加密原生解决方案,同时提供无需许可的美元计价的储蓄工具“互联网债券”。

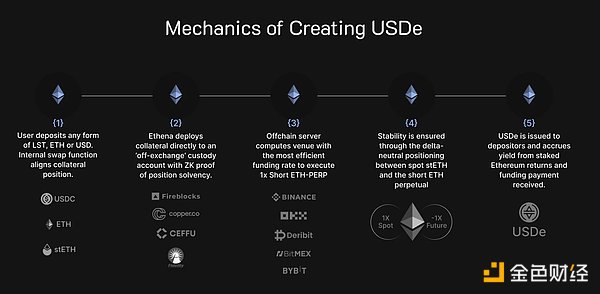

和中本聪美元的方案类似,通过中心化交易所中的期货合约对抵押品中的资产进行Delta对冲来维持抵押品价值的稳定。Delta对冲是一种金融策略,它通过对头寸进行调整使其不受基础资产价格变动的影响。在这个想法的基础上,Ethena也进行了一些改进。

Ethena首先将抵押品中的BTC换成了stETH等ETH的流动性质押衍生品(LSD)。Lido的质押方案占据以太坊质押量的30%,在上海升级后可以自由赎回,近期随着LSDFi的发展,stETH等LSD已经在主流DeFi项目中广泛使用,且诞生了一大批专注于LSDFi的项目。将BTC替换成stETH,也能增强系统的稳健性。在大多数情况下,做空ETH的资金费率为正,对冲ETH的价格波动可以获得收益;但在少数情况下,对冲可能也需要支付成本。由于stETH可以获得以太坊的质押收益,这也能增强该方案在极端情况下的稳健性。

在Hayes的方案之上,Ethena也对NUSD的中心化问题进行了改进。虽然Ethena也需要中心化的流动性,但会通过透明度和对抵押资产偿债能力的审计,来尽量减少来自中心化交易所的交易对手风险。底层资产的保管将会做到:透明;可审计;可编程;无需许可。

通过上面的策略,Ethena创建了一种始终与美元保持1:1兑换比例的稳定币USDe。USDe将成为一种抗审查、可扩展的基础资产在DeFi应用中使用,由于它结合了以太坊的质押收益和期货市场的收益,任何人都可以通过它来获得以美元计价的回报,也能让它像互联网中的美国国债一样成为一种“互联网债券”,在DeFi中作为基础资产而被广泛使用。也可以根据不同的对冲策略,创建不同的债券,如采用永续合约进行对冲,可以创建浮动利率债券;采用交割合约进行对冲,可以创建固定利率债券。

虽然Ethena和MakerDAO的DSR(DAI存款利率)都能为用户产生收益,两者的区别在于MakerDAO的收益来自于美债和铸造DAI产生的利息,依赖于美国的货币政策;而Ethena互联网债券的收益来自于底层ETH产生的质押收益和做空ETH产生的资金费用。

UXD Protocol中的经验教训

类似的通过对底层资产进行Delta对冲来发行稳定币的想法并非没有实施案例,Solana上的UXD Protocol正是一个这样的项目。用户通过SOL以市场价铸造等值的稳定币UXD,UXD Protocol通过做空对冲掉SOL的价格波动。任意时刻,UXD的持有者都可以将UXD赎回为抵押品中等值的SOL。

但该方案并没能大规模应用,其中一点就在于UXD完全在链上进行对冲,而当稳定币的发行量达到一定规模后,该项目需要进行大量的做空操作,导致资金费率为负,产生了额外的成本。

另外一点,UXD使用Solana上的杠杆协议Mango进行做空,但Mango在链上被攻击。

相比Ethena的方案,UXD显然更加去中心化。可能该例子的失败让Ethena更加愿意选择相对中心化的方案,可见去中心化也并不总是比中心化更加安全,且目前链上的流动性不足以让这类方案展现出足够的可扩展性,即链上无法提供足够多和足够便宜的空头头寸。

Ethena的方案也有其局限性,近期最大的中心化交易所币安中的ETH/USDT永续合约的持仓量也只有15亿美元左右,并不足以提供媲美USDT和USDC的可扩展性,且额外的做空需求可能会导致资金费率为负,增加做空成本。这种机制也带来了中心化问题,按照Ethana的规划,未来会通过审计和零知识证明等方案来增强数据透明度。

小结

Ethena受Hayes想法的启发,计划推出一种不依赖于银行系统,且抗审查和可扩展的原生加密稳定币,但可能需要牺牲一定程度的去中心化。

在此基础上,Ethena还提供一种互联网债券,结合了以太坊的质押收益和做空期货的资金费用,为稳定币持有人提供以美元计价的回报。