看到各种新闻消息满天飞,本人旨在从一名 Web3 法律从业者的角度,来解析一下这个“里程碑”案件。

2023 年 7 月 13 日,SEC V. Ripple 这场历时 3 年,耗费 2 亿美金的 Crypto 行业重大诉讼案件终于“短暂”地落下帷幕。看到各种新闻消息满天飞,本人旨在从一名 Web3 法律从业者的角度,来解析一下这个“里程碑”案件。

TL;DR

1. 法院回避了判断 XRP 本身是否是“证券”的核心问题;

2. 法院从 Token 发售的角度来看“XRP 的发售”是否构成“证券”的发售;

3. Ripple 针对机构投资者的公开推广和私募融资(Institutional Sales),满足豪威测试,构成投资协议,属于“证券”发售,即期待项目方的努力使 XRP 升值;

4. 交易所的发售(Programmatic Sales),因为投资者不像私募机构投资者一样期待项目方的努力,投资者更加投机,可能和市场行情、交易策略有关,与项目方无关,不属于“证券”发售;

5. 其他 Token 的分发方式并不满足豪威测试,不属于“证券”发售;

6. 法院裁判利好了交易所的发售(Coinbase),为 CEX、DEX 的发售方式打开新的思路;

7. 后续项目方私募融资的公开宣发上得特别注意,因为当项目功能还没上线的时候,投资 token 类似于股票证券;当项目成功上线,没有开发期待的时候,Token 的功能性质更多。

需要注意的是,该裁判并不具有约束力,SEC 不上诉是不可能的,因为法院的裁判还是和 SEC 对 Crypto 的认知还是有很大冲突的,下一步将上诉到第二巡回上诉法院,下一集将更加精彩!

(https://blockworks.co/news/judge-rules-ripple-xrp-not-security)

一、Ripple 案件背景

Ripple 于 2012 年成立,致力于打造一个全球支付网络,为金融机构提供基于区块链的全球支付解决方案。Ripple 的核心产品是 XRP Ledger(XRP 账本),一个开源的分布式数据库,用于记录所有账户的信息和交易,并且通过 XRP Ledger 的原生代币 XRP 来进行运作。

2020 年 12 月 22 日,美国证监会(SEC)对 Ripple 及其创始人提起了诉讼,称从 2013 年开始,Ripple 及其创始人多次,通过多种方式发行和销售了(Offered to Sell or Sold)Ripple 的 Token XRP,以换取超过数 10 亿美元的资金。但是 Ripple 及其创始人没有向 SEC 登记其对 XRP 的发行和销售,也没有获得任何 SEC 的注册豁免,从而违反了美国《证券法》Section 5 有关证券发售的相关规定。

这些发售方式包括:(1)通过与机构投资者(Institutional Sales)签订投资合同募集 7.28 亿美元;(2)通过交易所发售的 7 .57 亿美元;(3)通过其他途径的发售,包括给员工分发的 XRP,给项目方的 Grant 等价值 6.09 亿美元的 XPR 代币。

二、“证券”的认定

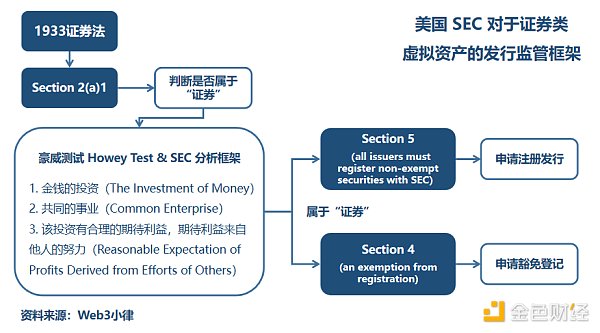

法院关于“证券”的认定,依然遵循豪威测试(Howey Test)的标准。豪威测试是美国最高法院在 1946 年案件 SEC v. W.J. Howey Co. 裁判中使用的一种判断交易是否构成“投资协议”的标准,其他形式的利润分享协议,它还包括“投资协议”。所以,如果特定交易满足豪威测试的标准,那么该交易将被视为美国法律体系下的“证券”,需要遵守美国 1933 年《证券法》和 1934 年《证券交易法》的相关规定。

在 SEC v. W.J. Howey Co. 案件中,豪威公司设计出一种商业模式,即向买家出售柑橘园土地之后,又从买家手上租回出手的土地,豪威公司负责柑橘园土地的经营,买家不需要自己打理土地,被动地通过豪威公司的经营分享收益。随后 SEC 起诉了豪威公司,认为该交易构成了一种投资协议,该投资协议属于美国《证券法》定义的“证券”的范畴。

简而言之,“证券”就是投资人(1)通过金钱的投资这一种形式被动地(2)参与他人的事业,并(3)期望通过他人的努力(4)获得利益,如果没有他人的努力或他人的努力失败了,那么投资人将面临投资金额损失的风险(there is the investment of money in a common enterprise with a reasonable expectation of profits to be derived from the efforts of others)。

三、Ripple 案件的认定

3.1 关于 XRP Token 本身——法院没有下定论

法院认为:大部分“投资合同”的底层标的仅仅是商品(Standalone Commodity),不一定符合“证券”的定义,就像 SEC v. W.J. Howey Co. 案件中的果园,其他一些“投资合同”的底层标的,如黄金、原油等。

如何判断交易是否构成“投资合同”,还是需要根据交易的经济实质和背景因素来考虑(the Court analyzes the economic reality and totality of circumstances surrounding the offers and sales of the underlying asset)。

同样的道理,适用于 XRP Token 本身 per se。

由此,法院巧妙地回避了美国监管机构吵得最凶的“XXX token 是否是证券?”这一根本问题,而是通过判断 Token 交易的经济实质来看 XRP 不同方式的发售是否构成“证券”的发售。

3.2 XRP 的机构销售(Institutional Sales)——构成“证券”发售

这里的 Institutional Sales 应该是指 XRP 私募轮针对机构专业投资者的融资,法院直接套用豪威测试(Howey Test):(1)金钱的投入;(2)共同的事业,即 Ripple 将投资者的资金用于其网络运营,投资者的期待利益与 Ripple 的建设息息相关;(3)通过他人的努力获取期待的利益,即投资者期待通过 Ripple 的努力获得期待利益,这里的期待利益包括了利息、收入,以及投资标的价值的上涨(the increased value of the investment)。

事实上,Ripple 也通过在市场上的公开宣传等手段,告知投资者投资其 XRP 代币未来可能获利,或者将 XRP 的价值与 Ripple 自身的努力挂钩。

此外,在与机构投资者签订的投资合同中,也包括了类似锁定期(Lockup Provisions),转让解锁期限(Resale Restrictions)等的条款,进一步表明机构投资者的投资目的,而不是消费目的(consumptive use),因为一个理性的经济人不会为消费目的进行代币的锁仓。

由此,法院结合相关事实,得出了 XRP 的机构销售(Institutional Sales)构成“证券”发售的结论。

3.3 XRP 的交易所销售(Programmatic Sales)——不构成“证券”发售

法院认为这种方式的发售不构豪威测试(Howey Test)中的(3)通过他人的努力获取期待的利益。

原因是在二级市场交易所中,是通过订单簿(blind bid/ask transactions)的方式进行二级交易的,投资者的金钱投入并不必然会进入到 Ripple 账户,投资者甚至不会知道有 Ripple 这样一个项目方的存在,投资者期待获利的方式未必是 Ripple 项目方的努力,而更多的可能是根据其市场宏观环境的判断,交易策略的运用等等。

二级市场交易所投资者的投资逻辑与机构投资者的投资逻辑还是有比较大的区别。因此,法院认定 XRP 的交易所销售(Programmatic Sales),并不构成“证券”发售。

(https://www.bankrate.com/investing/what-is-coinbase/)

3.4 其他途径的发售(Other Distributions)——不构成“证券”发售

这里的其他途径包括向员工支付,以及向第三方(生态参与者)支付的 XRP。法院同样认为这种方式的发售不构豪威测试(Howey Test)中的(1)金钱的投入,即没有记录证明有针对 Ripple 存在金钱的投入或其他有形对价(some tangible and definable consideration)的投入。

法院的认定与 SEC 于 2023 年 3 月 8 日修订的《虚拟资产构成投资合同的分析框架》(Framework for“Investment Contract”Analysis of Digital Assets)存在较大的差异。SEC 认为除了我们能够理解“金钱(通常指货币)”的常规定义之外,“金钱(Money)”的其他定义还包括但不限于:(1)投资者通过完成特定任务(Bounty Program)的方式而获得的虚拟货币奖励,因为发行人旨在通过这种方式促进其经济利益并培育其虚拟货币交易的市场;(2)投资者通过空投(Air Drop)的方式而获得虚拟货币的奖励,因为发行人旨在通过这种方式促进其虚拟货币的流通。这里可以看出 SEC 扩大解释了“金钱(Money)”的定义来满足 Token 发行和流通的不同场景。

相信针对这点冲突在上诉案件中会得到更加充分的辩论。

四、后续的影响

需要注意的是,该裁判并不具有约束力,SEC 不上诉是不可能的,因为法院的裁判还是和 SEC 对 Crypto 的认知还是有很大冲突的,下一步将上诉到第二巡回上诉法院,下一集将更加精彩!

4.1 私募融资途径的合规

不论如何,Ripple 针对早期私募轮机构投资者的公开宣传和 XRP 发售确实被认定为投资合同。但是考虑到在 2013 年左右的市场中,并不存在对 Token 的清晰认识(虽然现在也不清晰),也不存在一个 Token 融资的合规路径。

要想旨在为 Web3 项目提供了一条基于美国《证券法》体系下的合规 Token 发行路径的 SAFT 白皮书(The SAFT Project: Toward a Compliant Token SaleFramework)也是在 2017 年 10 月 2 号才发布。白皮书主要操刀人 Marco Santori(现 Karken 法总)当时还只是一个纽约律所的小律师。

所以这个案例为项目方在私募轮融资敲响了警钟,尤其是在对外的公开推广和宣传话术上,避免将代币的价值与自身的努力直接挂钩。在 SEC 与 Coinbase、Binance 的诉讼中,那 10 + 种被列为“证券”代币的很大一部分原因都是在于私募轮的公开推广和宣传话术问题上,当然也有很大部分原因在于去中心化的程度上。

4.2 打开交易所发售(Programmatic Sales)的新天地

法院对于交易所发售(Programmatic Sales)的解读思路非常有意思,这也是昨晚导致 Coinbase 大涨的原因之一(拍断大腿)。这种思路利好 CEX, DEX 的 Listing 业务,有望为 Token 的发售提供新的思路,

虽然但是可能马上就会遭到 SEC 的疯狂攻击。

五、写在最后

其实在这个案件中也看到法院的思路是将 Token 本身的定义淡化(如各类投资合同底层标的都属于“商品”),而更加倾向于针对 Token 的发行和销售的方式进行判断(如 Solo Staking 本身不构成“证券”,而是 Staking 金融产品可能构成“证券”)。这可能是未来的一个监管思路。

无论如何,经过 Ripple、Coinbase 这些行业大佬与 SEC 等监管部门的正面硬钢的不断辩论,必将会给 Crypto 行业注入新的思考和定义,扫清监管迷雾,推动行业的长足发展。我们看到华尔街资本已经露出獠牙,BUY & HODL !

最后,别做 banker,得做 degen。