昨天,怕又是部分投资者捶胸顿足的一天。

2023年6月5日,日经指数创下1990年7月以来新高,首次超过32000点。

看看图吧,距离33年前那个顶点,不就是一脚油门的事吗?

统计了下,日经225指数,今年累计涨幅已达23.46%。

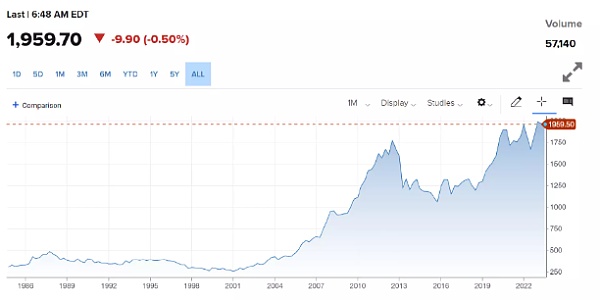

还有些看图,似乎蓄势待发,准备新发射,比如现货黄金。

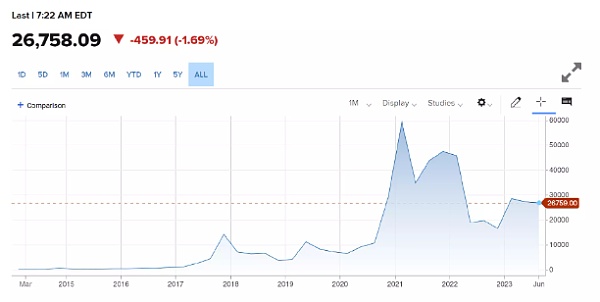

噢,还有个,可能已经被很多人打入冷宫的——比特币。

图确实没有前面两个看起来令人兴奋,但按按计算器,截至2023年6月5日,比特币2023年的累计涨幅已达60.6%,是最骚的那一个。

投资圈在近几年已经达成了一个共识:抛开比特币当年的“政治抱负”不谈,它现在被提及更多次数的角色,是——数字黄金。

人们常说,“信心比黄金还重要”,黄金一直以来都是重要的避险资产,至少是一个很重要的锚,但比特币是不是这样一种锚,许多人心里或许还是会打个问号。

但你猜分析师怎么说?

联博分析师称,比特币是抵御经济紊乱以及货币财政干预过度所造成的不良后果的一道屏障。

高盛则预测,如果投资者接受比特币作为“数字黄金”的用途,比特币最终可能会达到100,000美元。

至于觉得比特币波动风险实在是太大(动不动打对折这种比例),有个测算也显得鼓舞人心:

根据Morningstar Inc.的计算,在传统的60/40投资组合(即标准普尔500指数股票占60%和10年期美国国债占40%)中,配置了1%的比特币的投资者在过去一年中的回报率会略低——下降了8.93%,而传统的60/40投资组合下降8.77%。

考虑到比特币在那段时间暴跌近40%,这些数字并不可怕。

而在较长时期内,1%的比特币配置将大幅提高回报。在截至今年3月的10 年里,1%的比特币投资组合轻松击败了传统的60/40投资组合——每年13.3%至7.8%。

稍大的2%配置在过去一年中表现稍差(下降约9%),但在10年期间每年增长近18%。

还有一点也值得作为补充信息,即交易比特币的,多为年轻人。

以韩国为例,曾有媒体报道,韩国20—39岁的人口约1342.1万,而持有虚拟货币的人,共计308万人,占比达23%,即5个韩国年轻人中,就有1人在炒币。

比特币即时交易软件paxful2021年的数据说,使用他们的主要群体在25至33岁之间,占所有流量的32.76%,其中18至24岁的人群占所有流量的32.21%。

未来,他们会是重要的投资主力军,也意味着比特币的将来,不会只是“小众投资”的选项。

所以,是时候把比特币纳入投资组合了吗?

先别急,一起来看看几位专家学者的意见吧。

黄金它是天然的货币及保值的财富,比特币是一个虚拟电子货币。年轻的投资者肯定更看好比特币,但比特币容易引发市场的大规模波动,而且多数的主权国家不承认比特币的合法地位,所以比特币的存在往往有一些阴暗面,容易成为洗钱的重灾区。

我个人认为必须配置黄金,但没有必要一定配置比特币。

我们看到各国的央行都在疯狂地买黄金,这个数量很吓人,今年一季度全球央行黄金储备增加了228吨,创有记录以来历年第一季度最高的增储量新高。

我们可以用鲸吞来形容各国央行储备黄金的状态。各国央行持续囤积黄金就是为了抵御风险,俗话说乱世买黄金,盛世做古董。现在古董价格一落千丈,但黄金逐渐成为各国央行储备的主打品种,更多还是这次俄乌冲突引发的结果。

俄罗斯的各种外汇储备都遭遇了前所未有的打压和卡脖子。所以这件事一下子让很多国家认为黄金储备变得越来越重要,大家都害怕外汇储备受到打压,买进黄金作为国家货币保值的有力支撑。

最新的消息,加速“去美元化”在很多国家已经慢慢开始了,我认为在去美元的大势下,各国都会不约而同地选择囤积黄金作为抵御部分风险的保障。

其实还是跟美国太霸道有关,其他国家对美元霸权敢怒不敢言。但哪里有货币压迫,哪里就有反抗,现在已经有一点这样的趋势了。

应该说滥用美元霸权会首先驱动金砖国家联手打造新的世界货币。由伊朗、印度、孟加拉国等九个亚洲国家组成的亚洲清算联盟ACU,将于今年6月推出新的跨境金融结算系统,作用是成为环球银行间金融通信协会(SWIFT)系统的替代。

第51届亚洲清算联盟(ACU)峰会

图源:亚洲前言

当然这一次中国没有参加,因为中国早就已经在暗暗准备替代美元的过程了,主要还是因为美国的这种霸权行为刺激了很多国家的不满情绪,阻碍了很多国家货币的流通跟使用,这是根本的原因,才会形成这样的反美元联盟。

其实ACU在1974年就成立了,只是近年来相关的政府没有延续过去的政策,但是这种暗暗的反抗之心一直存在,就是缺一个星星之火来点燃来燎原。

我相信在亚洲清算联盟推出的同时,会有“去美元化”的萌芽正在形成。

美国将债务风险转嫁给其他国家的过程当中,像印度、日本等很多国家,发生过经济倒退几十年的状况。所以为了避免这种情况,越来越多的经济体会把“去美元化”提到日程上做好预案。

比特币的走势,跟全球经济周期、美元的周期,以及主要国家货币当局对加密货币的态度等因素关系密切。

比特币的最高点突破60000美元。在疫情暴发、美元大放水之后,美元的广义货币M2一度增速达到了25%,这是比特币创历史新高的重要原因。

后来美元进入快速加息、缩表周期,比特币泡沫破裂,一度下跌至16000美元附近。最近比特币反弹到27000美元附近,跟美元加息接近尾声,全球股市普遍反弹有关系。

黄金和比特币类似,都是避险资产,都跟美元走势正好相反。

但黄金和比特币构成竞争关系,如果没有黄金,比特币价格将表现更好;反之,如果没有比特币,黄金价格将更高。比特币等加密货币出现,分流了黄金的避险功能,也遏制了黄金价格的高度。

普通人的确需要关注黄金、加密货币的价格走势。实物黄金和加密货币,提供了避税、转移资产的重要途径。

各国央行买入黄金,也是看到了美元加息即将结束,黄金可能反弹的趋势。但4月,中国央行买入黄金的量显著减少,可能在接下来两个月(5月或者6月)逐步暂停购买黄金。

美国的长臂管辖、金融霸凌行为,让很多国家希望“去美元化”,今年也有很多案例。但这是一个漫长的过程,需要多年努力。中国在3月增持美债,结束了连续7个月减持,说明“去美元化”存在反复,也很难。

对于大多数投资者来说,在长期投资过程中,最大的敌人是波动过大。我觉得普通投资者应该有一个非常核心的逻辑,叫做“为大概率事件坚持,为小概率事件做准备”。

大概率事件是什么?就是整个世界依然总体处在和平、发展的通道上,那么在这个方向上,其实就是按过去传统的资产配置,像股市、债市都依然是值得考虑的选项,这也是大多数中国人主流的投资方向。

小概率事件就是类似于像俄乌冲突这样的情况,为了防备小概率事件对家庭资产造成重大的影响,让我们的家庭投资组合更具有反脆弱性,应该适当配置避险资产。

对于有一定资金量的投资者来讲,可以在资产配置组合里加入黄金,因为黄金和股市、债券有一个比较大的非相关性,让整个家庭的资产组合有更加好的稳定性,平滑波动。在风险能够承受的范围内,再考虑一些数字资产。东方不亮西方亮,用多元分散的组合降低波动。

有人管比特币叫数字黄金,但需要提醒的是,比特币这样的资产,波动大,投机者多。个人投资者来讲,一定要擦亮眼睛,一定要对风险有充分的意识和了解,不要投入太多比例。

过去个人投资者可能会只关注单类资产,比如说国内大多数人只关注房产,美国人大多数会配置在标普500这样的市场上。

从未来看,资产配置是普通人能够实现长期财富增值的非常重要的手段,核心要义就是让你的资产分配在不同的大类里面,长期来看收益率也不错。

各国央行买入黄金,从短期来看,首先出于财政稳定的出发点,保证各国资产负债表的健康性;从长期来看呢,过去十年全世界对美元的信任度在下降,过去大家认为美元就等于黄金,这是在布雷顿森林体系解体以后的全球共识。

但是这个共识呢,现在没有那么坚固了,所以人们需要更加保值、能够稳定各国财政、各国货币的锚定物,黄金目前来看是最主流的选择。

“去美元化”从十年、二十年的长期维度来讲,是一个确定无疑的趋势。因为整个的世界会向多极化的方向发展,会有多种形式的货币来竞争全球价值存储地位。

从短期来看,这一两年因为各种形式的不稳定,“去美元化”的现象反而没有那么严重。因为在这种情况下,很多人会因为别无选择去相信美元。所以我认为长期和短期“去美元化”的现象有不太一样的走向。

全球经济下行基本成定局,要重新走出来的话,我认为要看三方面。

▶▷第一,俄乌冲突的走势如何。

▶▷第二,中美竞争态势是否缓解,甚至和解。

▶▷第三,新科技产业能否真正长期存在。

总体说,在全球经济动荡的过程中,都是乱世买黄金,它能够起到保值的作用。

而现在比特币又被称为数字黄金,所以绑定黄金的概念以后,它也能作为乱世保值的方式之一。

但实物黄金和比特币,毕竟不是货币,有不太方便交易和变现的特点,所以投资者买黄金或者比特币的时候,要充分考虑资金流动性的问题。

美元的超发滥发,使得美元可能贬值成为不值钱的废纸。

原来以美元作为主要储备货币的各国央行,都动摇了信心。尤其疫情以后,债务危机使得银行倒闭已经从担心变成现实,所以各国央行用黄金作为储备,把它作为一种避险资产。

各国普遍有“去美元化”的愿望,但是实力还不够,还要比较长的一段时间。

我们也需要“去美元化”,但是现在还是干不过美元,这个时候要韬光养晦,加强我们中国的实力。

从战略上来说要“去美元化”,但从战术来说,不能提得太过。

想“去美元化”,切入点是大宗商品的交易,怎么样让新的交易机制、特别是货币机制不再锚定美元是关键。

但目前找到这种破解机制是很难的。比特币可以加速“去美元化”的进程,但总量只有2100万枚,作用非常有限。