作者:waynezhang.eth

Twitter:@Wayne24699837

上周,我们发布了 LSDFi 生态与LSDFi War 报告,但无论是选择的项目还是思考的背景都是以太坊。这是因为仅以太坊流动性质押带来的资金量就超过 140 亿美元。

而今天这篇报告则要探究一下其他公链生态的 LSD 发展情况及玩法,并从数据端观察其他生态 LSD 发展情况,发展趋势,数据背后对 LSD 行业影响,以及关于 LSD 产品设计,正义性的讨论。

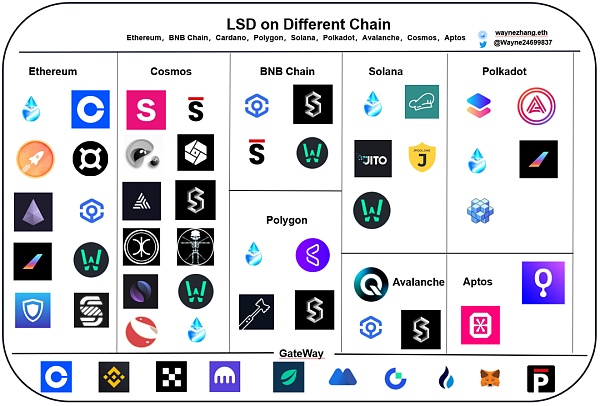

本次调研公链将包括:BNB Chain,Cardano,Polygon,Solana,Polkadot,Avalanche,Cosmos,Aptos(按照 Coingecko MC排序前25名的部分公链)。

一、BNB Chain

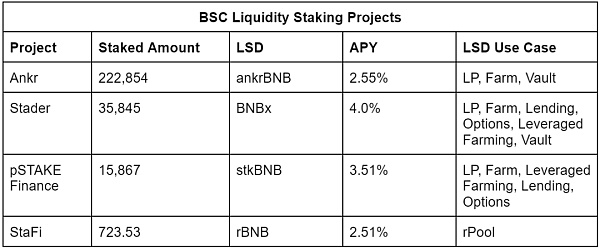

BNB ChainBNB 目前的质押状态跟以太坊类似,质押率为 15.44%(以太坊约为15.43%),且目前质押平均年化收益约为 2.84%,收益较低。其中 BNB Chain 最大的去中心化质押平台 Ankr,约占流通量的的 0.56%。

BNB Chain 的 LSD 发展慢的原因我认为有以下几点:

1、BNB 原生 DeFi 协议收益性

从 DeFillama 数据中可以看到,仅涉及 BNB 的 337个交易对中,超过平均年化收益率就占80%,更何况链上的多种DeFi协议,相信绝大部分都是远超质押收益率

2、BNB效用

BNB也是Binance 交易所的平台代币,持有 BNB 放置在交易所可以获得手续费折扣以及其他服务

同时 Binance 有自己专门的 Launchpad等服务,这吸引用户将手中的 BNB 放在钱包或者交易所,以最近的 Space ID launchpad举例,BNB 投入总量达8,677,923.94 枚,参与人数达103,598 人。这个数目是 Ankr 的总质押量的近39倍。

对于交易型持有者来讲,无论是放在 Binance 获取费用折扣还是在 DEX 参与多种 DeFi 产品,收益和稳定性都要更高。在 BNB Chain,对于 LSD 的未来前景远小于 ETH chain。

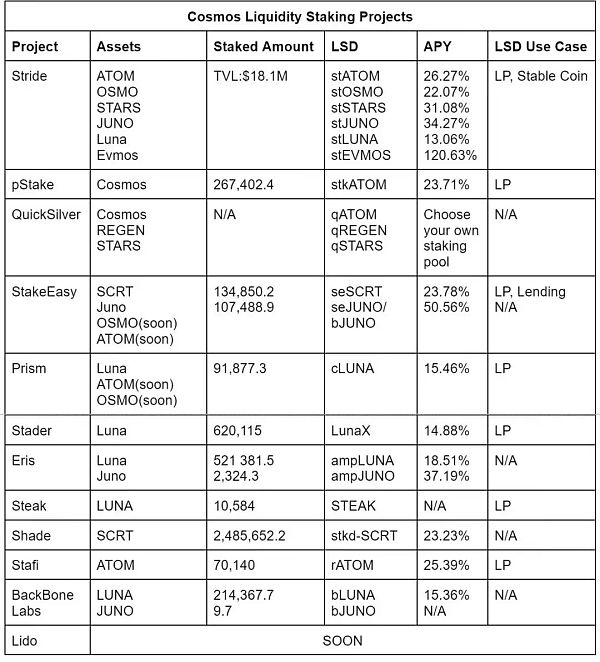

二、Cosmos

Cosmos Hub 的质押率约为 61.96%,平均质押收益约为25.92%,且质押后解除质押需要自申请时等待 21天。Cosmos 的质押状态相较于 ETH 与 BNB 链极具技术特色,由于 ATOM 仅作为 Cosmos Hub 的通证,在 Cosmos 生态系统内推出的任何应用链都可以不使用 ATOM 代币。

因为费用逻辑是每个应用链原生的(开发者选择以何种代币支付 gas),每个应用链都有自己的验证者网络。所以在统计时不能只将 ATOM 链上协议作为统计依据,Stride,QuickSilver 等是拥有自己的链来进行协议搭建的,所以我们将统计 Cosmos 和其生态的 IBC 链上的 LSD 协议(主要聚焦在ATOM,OSMO,STARS,JUNO,Luna,Evmos)。

从上表格中你可以看到两个有意思的点:Cosmos 生态现在单独拿出来一个,LSD 规模都很小,而且 LSD 应用案例也不多,Stride 作为现在的 Cosmos LSD 老大,总 TVL 也才 $15M Luna 出现在很多 LSD 项目中,且拥有很多类型 LSD

1.为什么 LSD 规模小?

生态封闭:

Cosmos 生态其实有很多类似L1链,但这些生态都暂时无法走出 Cosmos。Cosmos 不是统一的公链,而是通过 IBC 协议但有特殊功能链和Appchain链,比如Kava 与 Osmosis。如 Canto,Juno,Evmos 这种通用链,生态处在起步状态。

Luna 曾在 22年3月2日有价值超过300亿美元的LUNA在各种协议上质押,超过了质押价值280亿美元的ETH,成为主流加密货币中第二大质押资产。当时 Lido 也参与设计了bLUNA这种 LSD,但后续发生了 Luna-UST 事件,当时的Terra 具有丰富的基础设施,LSD 可以用来做UST 抵押品,借贷等。

机会成本:

整体看下来,高额质押收益率带来了机会成本,以 ATOM 为例,如果持有者不质押ATOM,那么他的机会成本约为26%,大家可以查看一下 Osmosis 的流动性列表,高于 26% 的 ATOM LP只有三个。当然有其他的高收益方法,但都不如直接质押稳定与安全。这也产生一个恶性循环:

DeFi 利用率低→收益低于质押→用户减少 DeFi 参与→ DeFi 利用率低

空投:

Stride,Quicksilver 等 Cosmos 项目在上线时通常会将一定比例的代币直接空投给Cosmos 代币生态质押者,而据我调查得到的结论是 LSD 中质押好像不能得到空投。所以机会成本进一步增大。

流动性风险:

ATOM 质押为 LSD 后需要 21天才能解锁到账(Stride 显示为 21-24天),不仅是 LSD ,质押节点也受此影响。

2.但 Cosmos LSD 仍然有极其伟大的前景:

1.Cosmos 2.0:链间安全将推动 ATOM 可以作为其他 IBC chain 的安全通证,借助链间帐户ATOM的可组合性得到增强,Cosmos 官方将很快支持流动性质押功能,从而提高 ATOM 的流动性。ATOM 价值将进一步提高,对生态内的DeFi繁荣将带来直接影响

2.Osmosis和Kava的DeFi已经在努力发展,他们将为为LSD搭建了更多的借贷和收益类基础设施。例如,SiennaLend 接受 seSCRT 作为抵押品。新的LSD协议如Quicksilver,将空投吸引更多持有者的关注。

3.Stride和Quicksilver可以提供代理投票等治理功能,之前会有是由委托节点投票,现在可以直接通过委托给 LSD ,然后让 LSD 统计质押者选择进行代理投票

4.流动性风险:21 天质押的解锁时间可以通过 LSD 获得资金效率

5.外部因素:以太坊上海升级带来的LSD War 将直接推动 LSD 影响力,将间接推动 Cosmos LSD 发展

6.Cosmos准备推出流动性质押模型(LSM),这将直接推动Cosmos 其他新链接入质押模块。

但有一个问题可能LSD 无法解决,以QuickSilver举例,QuickSilver 的质押机制是通过用户自行选择质押节点进行质押,质押后获得qAssets,这个过程中 QuickSilver 相当于代表用户委托的“中间商”,虽然理论上,“中间商”代表用户质押给的验证者,它直接质押给了节点,是符合生态中项目空投的条件的,但很多空投都有质押额度限制,比如Stride 空投申领时,最高有效质押额度是 4200ATOM,这意味着 QuickSilver 即使可以代理领取空投,也只能是领取 4200 ATOM的份额。或许可以通过设计多账户,但仅是猜想,管理单独账户带来的数据风险与技术成本暂时未知。或者 LSD 主动联系项目方要额度,这也只是猜想,项目不可能无缘无故给你额度,除非你能为他们带来好处。

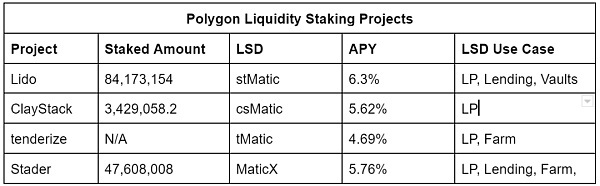

三、Polygon

Polygon 质押率为39.92%,平均年化收益是 8.82%,Polygon POS 是一个 EVM 兼容侧链,Matic 在其中充当Gas 以及被质押给节点完成POS 共识。12%的 Matic 将会作为质押奖励。

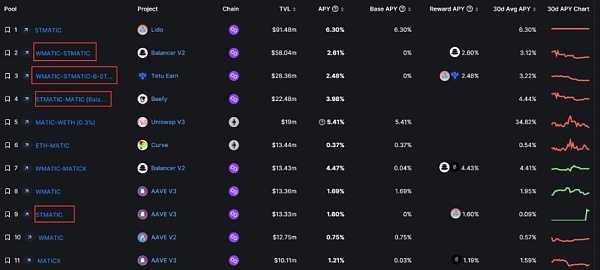

一个很有意思的点:

Polygon 上Lido 竟然是APY 最高的,且我在 DeFillama 上搜索,MATIC 交易对,TVL 在 $10M以上的交易对中,stMatic 涉及四个,这种影响带来的直接后果可能是 Lido 在 Polygon LSD 领域的一家独大。

四、Solana

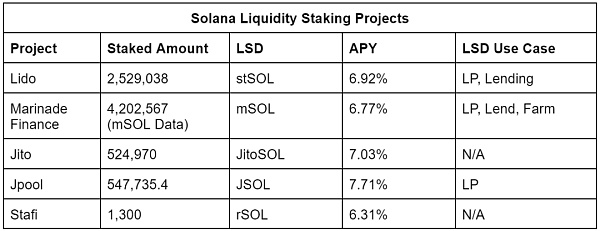

Solana 的网络质押率是 70.75%,平均质押年化收益率是 70.75%,Solana 的验证者数量有 3165个,委托数量最多的验证者也才占有总质押数量的2.86%。

在统计过程中,aSOL,Eversol,Socean 等LSD项目自22年5月 TVL一路下滑,到现在Twitter 账号已注销无法找到,结局令人唏嘘。

以 Stader 为首的新入局者或许会给 Solana LSD 带来新的发展。

五、Cardano

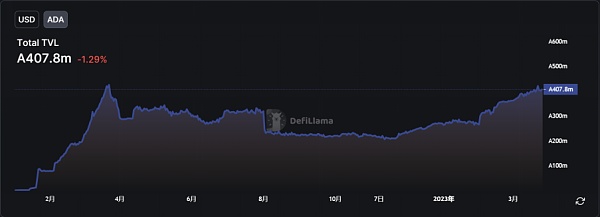

Cardano 目前的质押率是 68.73%,质押平均年化收益为3.26%。距离我上一份Cardano 生态报告发布时(12月18日:74.05%)下降7.1%。但 TVL 以ADA计价即将突破前高。

Cardano 的特殊技术架构决定 LSD 很难在其生态发展,ADA 在质押期间不会被锁定某一时间段或者需要转移至矿池等。用户质押到 SPO 后,SPO无法接触你的资产,他们的费用收取是从质押池产生的总奖励中扣除,这就意味着 Cardano 的质押不仅非托管还灵活。而且用户还可以在质押同时来支付或在DeFi服务中使用它们,比如用来做iUSD 抵押品。

另外一点就是,Cardano 是没有罚没的,用户资产不会因为SPO 的不当行为造成损失。当SPO 操作失误,网络会取消这一纪元的奖励,多次失误造成的奖励下降会引导用户离开这种不合格的矿池。不过 Cardano 运营商的平均年化是 4.99%,较普通质押用户多35%左右,这吸引了很多用户直接去做 SPO,且门槛较低,目前有3206个质押池。

六、Avalanche

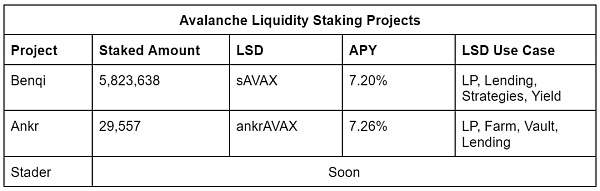

Avalance 的网络质押率是 62.05%,平均年化收益是 8.48%。Avalanche 的技术架构是主网分成了 C链(合约链):应用程序的智能合约平台 P链(平台链):用于AVAX的质押和委托,使用 UTXO 技术 X链(交易链):用于转移资金的链,有固定的转账费用 非技术用户参与链安全的默认方式是Avalanche Wallet上的质押中心,通过该场所进行质押只涉及使用P链和锁定AVAX,锁定后,解决质押需要 21天。

委托AVAX后,验证的奖励将累积到你提供的P链地址。所以 LSD 项目要做的是在使用C链上的可替代资产来发行质押头寸的合成替代资产。所以这存在一定的技术难度,需要 LSD 设计合约连接 P链的AVAX 与 C链的 LSD。我目前只找到了两个 LSD 项目,其中 Benqi 的sAVAX 占据决定领导地位。

LSD 龙头 Benqi 占有流通AVAX 的1.7%,且sAVAX 流动性很强,无论是借贷(循环借贷提高收益), LP 和其他 DeFi 产品都不少。

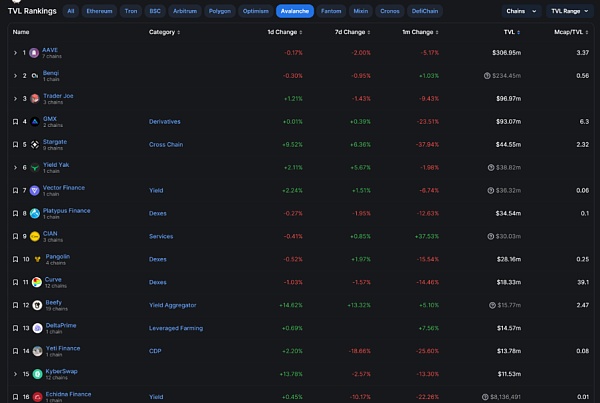

但 Avalanche 的 DeFi 发展较好,抛去 $635.75m 的Wonderland,TVL 也接近 $830.91m,各种DeFi 产品都可以在 Avanlanche 找到。

Avalance 的 DeFi 竞争格局有一个独特点:Top 15 的 DeFi 中 AAVE,Curve,Beefy这些是迁入者,其中 AAVE 直接拿走36.95%得市场份额,原生借贷 Bneqi 发展了多业务规模也才不到 AAVE 的80% ,而自有生态的 GMX,Stargate 选择多链发展,在其他链混的也风生水起,比如 GMX,直接在 Arbitrum上当老大,份额占 32.96%。

且 TVL 100M以下,断层式发展,GMX 和 Stargate 之间 TVL 相差一半还多。

但为什么 LSD 就就这么少呢?除了技术原因,这种 DeFi 格局可能也是一个影响因素,自有的老 DeFi 忙着多链发展,新进来的多链 DeFi 往往是单一业务,对于他们来讲,如果开阔新的 LSD 业务,也大都从自己的原生发展链开始。这对于新的原生的单纯做 LSD 业务的项目来讲可能从竞争力和资源合作角度带来困难。

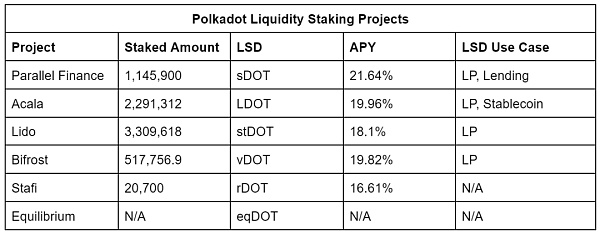

七、Polkadot

Polkadot 的质押率是 47.05%,质押年化收益是 15.29%, 质押锁定 28天。Polkadot的共识机制是NPOS(提名权益证明),具有验证者和提名者两种角色,验证者需要运行验证节点,提名者通过选择优秀的验证人并质押 DOT支持验证者的工作来获取收益同时保护网络。如果被提名的验证者遵循网络规则维护了网络安全,提名者则可以分享他们产生的质押奖励。反之,验证者行为不当,验证者将被罚没,用户也会失去 DOT奖励。

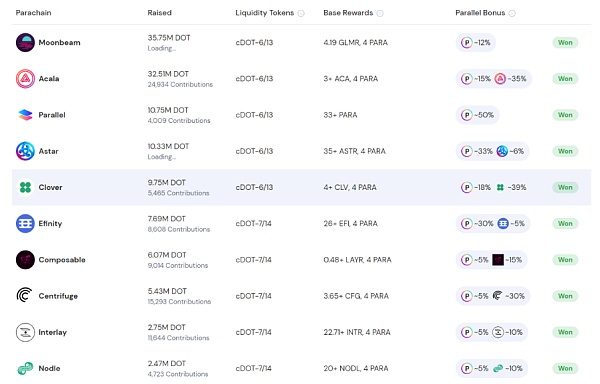

而 PolkaDot 的另一个特色是其卡槽拍卖机制:其允许多条专用区块链在安全的、无信任环境中相互沟通,从而实现了区块链的可扩展性。平行链与中继链相连,这就需要平行链插槽。简单理解就是中继链是插座,平行链是电器,插座孔位有限需要通过拍卖竞争,所以项目发明了众贷(Crowdloan,PLO),项目方向市场募资参与拍卖,成功后获得带项目Token 奖励。

但不参与拍卖的项目也可以使用 Parathread 机制,相较于平行链区别就是这个需要按量付费,平行链是无限免费使用。下图是 PLO 的一些案例,由于Crowdloan 的存在,在收益率上,LSD 吸引力有些不足,很多 DeFi 围绕PLO建立。

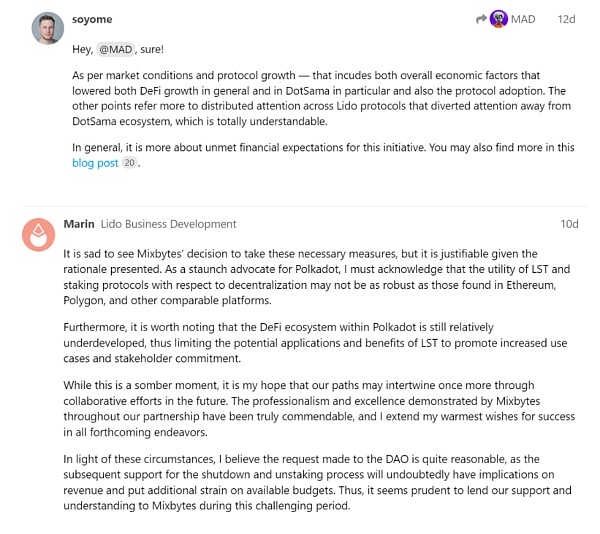

Lido 在 3月 15日,正式暂停了 Polkadot 与 KSM 质押存款,我查阅当时的提案,其中提案发起人soyome(Lido 合作商 MixBytes 负责人)和 Marin(Lido 的 BD)的评论如下:

大概意思就是 Polkadot 内的 DeFi 生态系统仍然相对不发达,限制了 LSD 的潜在应用和好处还有一些市场和运营问题。因为 PolakaDot 生态比较复杂,我对其只进行了简单研究,不过分深究其生态发展带来的原因。

但搜集资料时,很多关于 Polakadot 以及众贷的文章都发表于 21年和22年,最近的新文章确实很少。Messari 发表的报告《State of Polkadot Q4 2022》或许会给我们一些答案。

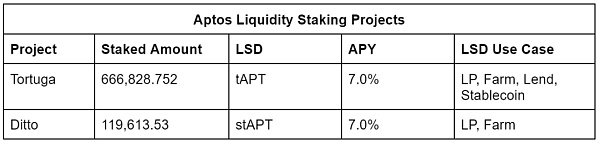

八、Aptos

Aptos根据 Aptos Explorer 的数据,Aptos 的节点质押量占$APT供应量的82.5%,矿工平均年化收益在7%左右,在调查过程中,我们实际发现了很多Aptos 相关的 LSD 项目,但大部分都在2022年 10月后,停止其Twitter 更新,这些项目网站暂无法打开,且 Aptos DeFi 的目前TVL 仅有$37M,相应的 LSD 基础协议更少。

且从 Pancake,Liquid Swap的 LP 池来看最高的一个池 APY 能到 10%+(whUSDC-tAPT LP),其余都是2.78%以下。不过tAPT 和stAPT 的持有者分别达到 45.2K,29.9K,这个数目远高于其他生态同规模 LSD 。

理论上 ,Aptos 和 Sui 都属于 Move 生态,LSD 协议能管理 APT 也就能管理 SUI,Sui 主网将于 Q2 上线,届时会不会促进 Move 生态的 DeFi 发展从而为 LSD 创造更多基础设施及用例呢?这值得期待。

总结

1.从Lido,Stader,Bifrost 等 LSD 的多链规划中可以看出,LSD 业务多链化是一个必然趋势,仅从质押角度出发,只要POS 机制,理论上都可以创建 LSD。但从以上这些项目的案例中,绝大多数LSD 项目应该是从某条链或者某生态起步后再开始做其他公链。

2.操作性问题:在整理数据的过程中,很多 LSD 项目 UI 体验非常差,另外,很多项目的 LSD 有很多Use Case,但不告诉用户如何使用,整体 UX 体验很差。

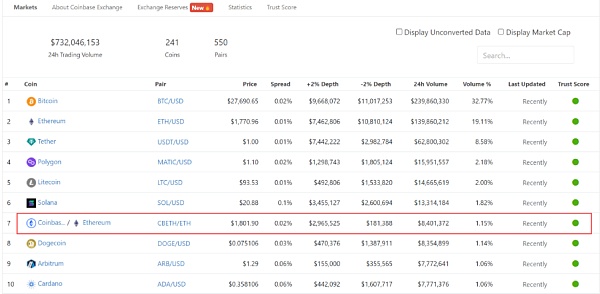

3.CEX 是一个绝不能忽略的因素,作为Web3 最大的流量入口也是各种 Token 的汇集地,以Coinbase 为例,仅CBETH-ETH 带来的交易量高达 $8.4M,除流动性外,这也将影响token 投机者对 LSD 赛道的更多关注。

4.Aptos 主网上线后部分 LSD 协议停摆也给我们提了一个醒,请注意接下来的即将上线的新L1s/L2s生态中的 LSD 协议,选择能持续经营的项目投入自己的资产。

5.最近FVM 上线,SFT,MFIL,STFIL,HashMix 等LSD 方案已经准备上线。LSD 已成公链必备 DeFi 协议。

6.通过 LSD 赚取奖励分成,或者接入 LSD Pool 以及 LSD DeFi 产品可以提供真实收益,对于综合性 DeFi 来讲,LSD 业务或许会成为老 DeFi 的收入新增长点。

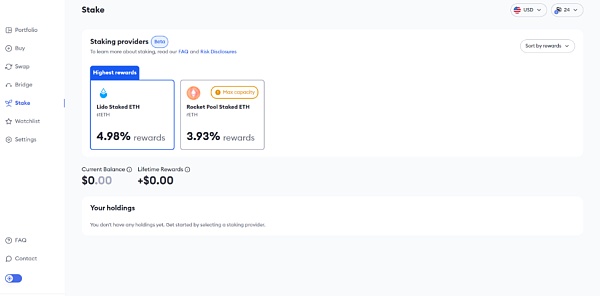

7.MetaMask 在一月宣布开放以太坊质押功能,目前属于 Beta测试版。而在 Cosmos,Keplr钱包则是很多人质押资产的入口,Cardano 上也有类似的质押SPO的钱包入口,LSDFi 项目的 BD或许可以把合作对象放在钱包端。

讨论(主观观点区)

1.无论我之前做的各种分析,都是基于一点:持有者会追寻稳定以及高额的收益?但忽略了一点:质押的正确性,参与治理与维护网络安全性,POS 或者改动的 POS 机制的主要质押目的是为了维护网络安全,但实际上,大多数公链的一开始融资环节,以及测试网阶段,节点的去中心化分布以及Token 的基本分布就已经确定。

其次是治理,cosmos 的 Stride 和 Quicksilver的代理投票解决方案是一个很好的案例,获取收益,且能参与治理。

2.LSD 有必要去组合来获取收益吗?我无法直接回答,但我想到了两个案例:

a.在非洲一些金融设施落后的小国,你应该担心的是货币通货膨胀问题,但如果你在华尔街,你想的更多会是创造出更高的金融工具和金融产品。

b.市场上有很多效用微乎其微的 Token,算起来完全可以超千亿左右的规模,而LSD 背后是加密世界第二价值货币 ETH,无论是实际价值还是稳定性都可以承载更多产品的开发,有什么理由放弃 LSD这块阔的市场 ?现在熊市 ETH FDV 都有2000多亿美元,那么 LSD 想象空间多大?

3.其他链的 LSD 有必要吗?有,LSD 可以促进一个生态的网络质押,提高网络安全性,同时为 DeFi 提供流动性,促进生态内 DeFi 的发展。

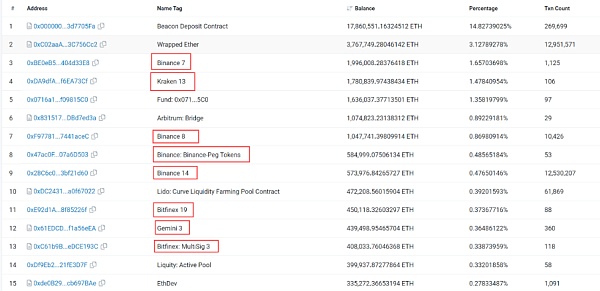

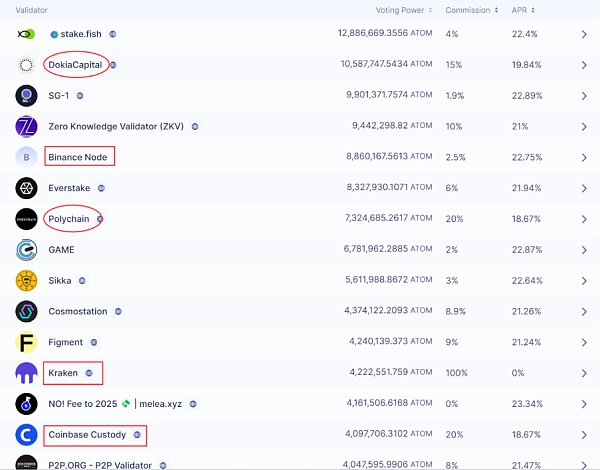

4.LSD 之战的最大影响者可能是节点运营商和 CEX,Lido 作为最大的lSD龙头仅持有ETH 生态 4.87% 份额,而在一些生态,比如 Cosmos的 $ATOM,大运营商可能委托超过4.4%(stake.fish)的 ATOM,而 Binance,Kraken等节点ATOM 持有量也远超 LSD 项目,下图中圆圈标出的 VC 自有节点的筹码也可能成为 LSD War 的影响因子。Metamask 在一月宣布提供App 内的质押服务,主要有 Lido 和 Rocket Pool 两家机构。这又是一个新的影响者。

5.非 POS 网络原生资产可以做 LSD 吗?

没找到合适的案例,但有一个想法,没有了维护网络安全性的需要,利用治理权或许可以设计,Token 锁定后变成 xToken,xToken 代表一定期限后的资产赎回权,也能绑定治理,如果这个协议通过治理决定收益分配,那么可以基于 xToken 开发产品决定收益等。

参考:

质押情况:Staking Rewards,各区块链浏览器

项目情况:Defilillam,公链官网,Twitter,Google

项目数据:各项目官网数据,Coingecko

其余参考资料:KOLs Thread,各种 Blog 以及文章

声明:本文不带有任何投资建议,且具有大量主观看法,部分数据并不完整。