原文作者:Michael Nadeau

原文来源:The DeFi Report

原文编译:DeFi 之道

图片来源:由无界版图 AI 工具生成

此前我们分析了由数据驱动的市场更新(DeFi 之道已编译)。结论是我们认为加密货币将继续在周期中被采用。市场并没有陷入长期衰退,也没有对公共区块链失去兴趣。SBF 没有摧毁加密市场,比特币、以太坊和整个生态系统仍然运行良好。与此同时,情况肯定会发生变化,但数据表明,本周期估值目前已触底。

因此,现在是时候进行一些认真的工作,以确定可能被严重低估但仍具有持久力的加密资产。目前我们正处于第一个加密熊市,这里有真实的用例,具有真实的每日活跃用户的项目、现金流和产品/市场适合度。

另一方面,许多项目的估值仍然被严重高估,这也是事实。但借助 Token Terminal 等新兴数据提供商,我们可以区分“小麦”和“谷壳”。当流动性返回这些市场时,一些项目可能会增加几个数量级。人们的生活将会改变,正如沃伦·巴菲特(Warren Buffett)常说的那样:“我喜欢以优惠的价格购买优质资产,并长期持有。”

这份报告是我们正在研究的识别、筛选和评估不良加密资产方法的指南。涵盖的主题:

目前的市场状况

识别不良资产

评估风险

让我们开始吧。

目前的市场状况

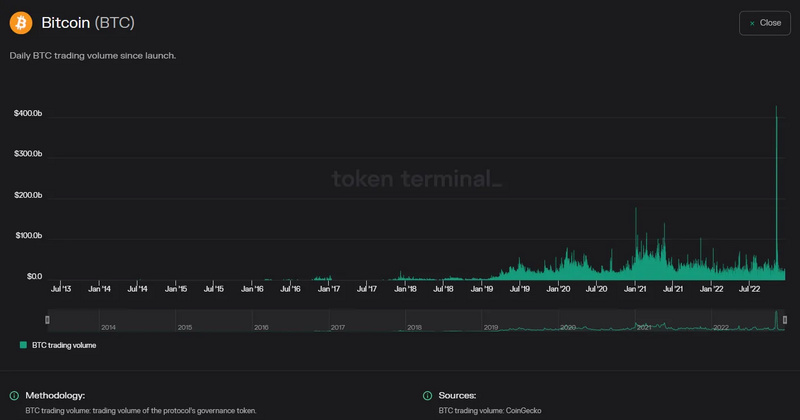

交易量大幅下降——BTC 同比下降约 33% ,ETH 同比下降 52% ,具体取决于当日的情况。这可能会导致未来的一些波动。我们在下图中看到的交易量大幅飙升与 FTX 危机有关。

来源:Token Terminal

今年,BTC 平均每日交易量为 310 亿美元,相比去年的 460 亿美元/日有所下降,但仍比 2018 年最后一次熊市高出几个数量级(10 倍)。如果你感到好奇,自 2013 年以来每日交易量的复合年增长率为 99.8% 。尽管波动剧烈,但同期比特币价格的复合年增长率(CAGR)为 65% 。

我们想知道现在谁在卖出加密货币?过去几个月想要出售的任何人可能都已经卖出了。如果你持有加密货币,但没有卖出,那么现在卖出的原因是什么?因而价格可能会上涨——这与大多数人的预期相反。许多人呼吁 BTC 跌至 14, 000 美元或 10, 000 美元。但导致更多卖出的触发因素是什么?现在无法看到。

当然,这可能会在一夜之间改变,但可能需要另一只黑天鹅,如 Binance 或 Tether 倒闭。与此同时,倒下巨头的破产程序不太可能在短期内导致任何强制抛售——以 2014 年的 Mt. Gox 作为一个参考。因此,我们认为目前市场上唯一的卖家是矿工(他们必须出售以支付运营成本)和希望减持以获得税收的投资者。

谁在买?鉴于我们开始耗尽市场上的卖家数量,我们可能已经接近市场上买家多于卖家的程度。这些人是谁?聪明的投资者在危机中寻找机会。考虑到过去 12 个月的动荡, 17000 美元的 BTC 和 1200 美元的 ETH 可能被视为增长迹象和进入市场的机会。

买家可能是宏观对冲基金、家族理财室/其他高净值人士,以及被定罪的长期散户投资者。由于职业风险,较大的机构资产管理公司不太可能成为买家。因此,他们更有可能袖手旁观,直到市场开始变动——随着博弈论和职业风险转向另一方,他们就会和他们的同行一起 FOMO 进来。

识别不良资产

现在是时候挽起袖子,在嘈杂的海洋中寻找信号。

第 1 步:现金流量

我们的重点是有现金流的项目。我们不关心很酷的想法或一些用新功能调整现有想法的新项目。我们只想看到用户和现金流,尤其是在熊市。这就是信号。新功能和华而不实的想法在这个领域大多是噪音。

第 2 步:市场价值

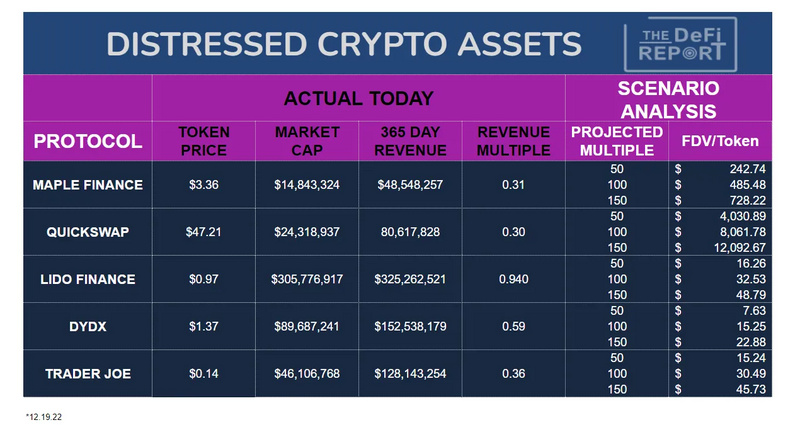

接下来,我们要看一下当前的市场价值。首先可以确定一年内现金流超过其当前市场价值的项目。然后我们将这些项目作为初始筛选过程。以下是一些可以通过第 1 阶段的项目的简单示例:

数据:Token Terminal

*请不要将上述数据作为投资建议。*这只是分析的第一步——倍数只是为了了解事情的发展方向。话虽如此,公开市场上有许多加密资产拥有用户+现金流,并且交易估值低于在推出产品之前通过私募融资的项目。我们认为这可能是一个难得的机会。

上述数据和 DeFi 商业模式的快速分解

需要关注这些项目的*总*收入(而不是协议收入)。每个项目都有不同的商业模式,但我们需要在这里设定一个水平,即加密网络和协议的功能与传统公司截然不同。例如,这些项目没有持续的“收入成本”。基本上没有与网络或协议直接相关的运营成本或每单位收入的可变成本。为什么?因为产生收入的只是开源计算机代码。一旦智能合约被编码、审计和部署,它们就会 365 天 24 小时自动运行。这会吸引市场参与者在提供和消费服务时利用这些智能合约。供应方人员承担增量的“运营或可变成本”。

同时,DeFi 项目的收入通常在协议(由 DAO 管理)和分布式服务提供商之间分配。之所以关注*总*收入,因为我们想评估项目这个阶段的总价值创造。一个项目(通过 DAO 投票)总是可以投票将一定比例的收入返还给协议资金库或代币持有人,作为以后的股息支付——在适当的时候。

未来稀释

当我们预测一个代币价格在未来的收入倍数时,我们使用的是完全稀释的代币供应。许多项目处于早期阶段,发行到市场上的代币不足 50% 。因此,为了在相对基础上比较项目,我们需要在预测的收入倍数上查看完全稀释的代币价值。

评估风险

一旦确定了现金流量超过其市场价值的项目,我们就可以进入分析的第二阶段。这是我们掀起“引擎盖”并做真正脏活的地方。我们已经确定了一些数据点,这些数据点通常在本质上更具定性。可以用 1 (高风险)到 5 (低风险)的等级评估每个数据点。数据点排名不分先后:

1.核心团队:第一条规则是核心团队不能匿名。我们希望看到拥有工作并对其负责的人,并希望看到其某种业绩记录——无论是在 Web2 还是 Web3 中。如果创始人年轻,我们会希望在采访中看到他们,阅读他们的作品,以及了解他们的论文。基本上,我们正在寻找长期参与游戏的优秀人才。

2.支持者:谁为这个项目提供了种子资金?他们的声誉如何?他们是否长期参与行业吗?他们得到的代币比例是多少?他们的锁定期是多久?他们在这个领域是否有其他投资?他们是否与核心团队一起工作,提供资源并根据需要提供帮助?同样,我们正在寻找长期参与行业的优秀人才。Messari 是支持 web3 项目的 VC 的一个很好的来源。点此查看项目的治理文档。

3.产品/市场契合度和商业模式: 商业模式是什么,为什么更好?该产品是什么?它部署在哪些区块链上?谁在使用它,为什么使用?是否有其他与之集成的服务来补充该项目?市场供应方的经济激励是否健全?

例如,从长远来看,需要激励比特币矿工来保护网络,需要激励 Uniswap 或任何 DEX 上的流动性提供者使用该协议并继续提供服务。例如,Maple Finance 上的贷款承销商需要得到补偿和激励以继续承销贷款,这意味着需要有贷款需求。

4.竞争:项目是否被分叉/复制?这通常是一个积极的价值信号,但原始项目需要能够维持网络效应。例如,Uniswap 已经被分叉了一次又一次,但它仍然在去中心化交易所的交易量中保持 70% 的市场份额。

5.可寻址市场:可寻址市场是否足够大以支持更高的估值?谁是用户,用户增长情况如何?将其与传统金融同行进行比较作为一个起点会有帮助。

6.代币经济学:市场上有多少代币?总供应量是多少?代币对内部人士和公众的细分是什么?内部人的锁定期是多久?本机代币是否具有治理投票之外的实用性?代币的价值如何累积——例如,网络是根据使用情况回购还是销毁代币?用户可以抵押资产来提供服务并赚取收益吗?用户能否在适当的时候投票将部分协议收入重新引导回资金库或代币持有者?

7.安全审计:智能合约是否经过审计?由谁审计?进行了哪种类型的审计?是否有未解决的问题?他们是否有一个白帽赏金计划来激励外部人员对代码进行实战测试?

8.Crypto Presence:该项目是否拥有一个强大的社区?人们正在 Twitter 上谈论它吗?创始人是否有大量 Twitter 关注者?是否有活跃的 Discord 服务器?它的社区成员在讨论什么?这些事情很重要。

9.治理/社区:社区有多强大?这听起来很愚蠢,但如果有一种宗教式的狂热,这可能是一个好迹象。是否有很多人在传播和为网络辩护?我们还应该询问 DAO 做出的决定是好是坏。例如,社区要求在项目实施几年后向代币持有者支付股息,这将是一个非常糟糕的迹象,这是一个不成熟的社区的标志。一个社区推迟支付股息,而是将 100% 的收入支付给他们的服务提供商,或者将一小部分返还给协议以再投资于增长,这是一个好迹象。因为我们希望看到社区玩长期游戏。

10.资金管理:他们有多少赛道?他们能否熬过熊市吗?我们希望看到一些多样化——这很棘手,因为社区不希望看到将原生代币被卖给另一个代币,如 USDC。然而,将资金从 100% 的原生代币中分散出来可以降低风险并延长项目的运行时间。

11.叙事:叙事很重要。大多数对话发生在 Twitter、Discord 服务器、YouTube、Newsletters 等上。反身性是加密领域的强大力量。我们应该问问自己,该项目是否符合市场上新兴的叙述。

例如,DeFi 项目现在有很强的叙事性,因为许多“蓝筹股”在过去一年中已经反复经过实战检验。与此同时,CeFi 基本上已经崩溃了——那么在下一个周期中,加密原生做市商、交易员和借款人将去哪里获取流动性?这可能会对 Aave、Compound、Maker、Maple 等平台产生相当大的需求。

与此同时,DeFi 的估值在过去一年中被压低,但其中许多具有产品/市场契合度和现金流。注意这样的叙述。游戏是另一个需要注意的问题。一旦价格行为与叙述发生冲突,这就会成为一个自我强化的反馈循环。

12.交易量/流动性:该项目每天获得多少交易量?它在哪些交易所上市?我们通常会剔除没有在主要网站上上市的任何项目:Coinbase、Gemini、Kraken 或 Binance。请记住,许多小市值代币的交易量都很低。如果你在熊市深度期间是买家,在牛市期间是卖家,这没关系。但是,如果你试图在市场抛售期间获得流动性,你可能会陷入持有一个非流动性代币的困境。你的交易量阈值应与你持有的代币数量和风险承受能力保持一致。

你可能想知道如何访问所有这些数据,挑战就在这里。获取数据并不容易。你必须做一些麻烦的工作。沃伦·巴菲特(Warren Buffett)在开始创业时,以通过手动搜索和梳理堆积如山的数据而出名。那时候没有互联网,没有雅虎财经,没有 EDGAR 数据库。这就造成了信息不对称,从而创造了机会。

这些市场变得更有效率的唯一途径是拥有更好的数据、专业的分析以及适合新商业模式的新估值框架和标准。在此期间,套利只是简单地完成工作——然后等待市场的发展。

免责声明:所表达的观点是作者的个人观点,不应被视为投资建议。作者不是投资顾问。