8 月 11 日起,一款名为「Sirius Finance」的全新 DeFi 项目于 Solanium、PolkaBridge、DaoLaunch、DaoStarter、LunaPad 等多个 Launchpad 平台陆续启动了其治理代币 SRS 的公售。

随着公售的结束,MECX 紧接着也宣布将于 8 月 16 日 20:00 上线 SRS,届时通过 IDO 释放的 SRS 代币也将部分进入流通。

“跨链版Curve”

从定位上看,Sirius Finance 是一款基于 Polkadot 智能合约平行链 Astar(原 Plasm)搭建的稳定币专用型 DEX,其希望借助 Polkadot 的原生跨链能力和 Astar 的优秀性能为用户提供一个低滑点、低延迟且具备充分跨链能力的稳定币交易场所,进而成为连接 Polkadot 生态乃至整个加密世界的稳定币兑换枢纽。用更通俗的话来说,就是 Sirius Finance 想要成为一款跨链版的 Curve。

今年早些时候,Sirius Finance 完成了由 Astar 资本 Next Web Capital 领投,DFG、 ROK、AU21 等多家资本参投的种子轮融资,四月时 Sirius Finance 的应用正式上线主网,随后又在五月完成了初版产品的完整架构建设。

DeFi Llama 数据显示,Sirius Finance 当前的锁仓总价值约为 440 万美元,在 DEX 类别中排名第二,如果仅看稳定币专用型 DEX,该排名还要再往前挪上一位。

从产品层面来看,Sirius Finance 最核心的模块是其稳定币池 4Pool,该池由 DAI、USDC、USDT 和 BUSD 等四种已经过市场充分检验的稳定币组成。其他新兴稳定币如果想要在 Sirius Finance 建池,必须搭配上 4Pool 的流动性凭证代币 4SRS 来添加流动性。

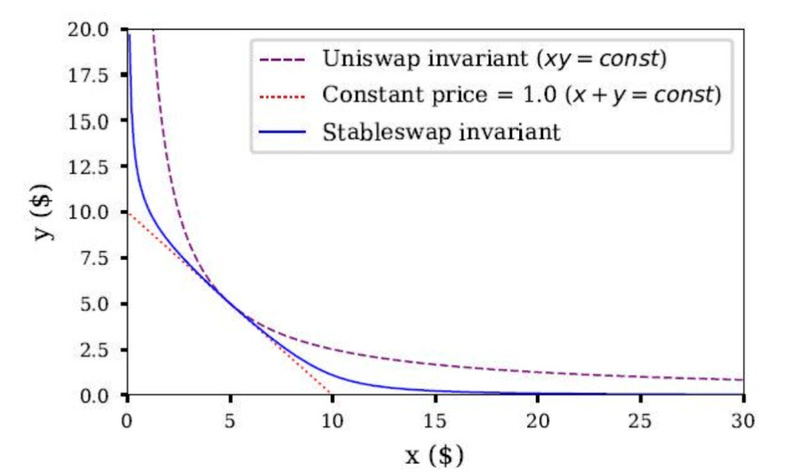

数学模型上,4Pool 采用了类似 Curve 的混合 AMM 模型,通过调整曲线斜率,使得各个稳定币在锚定价格(1 美元)附近能够以更低的滑点进行交易。在此基础上,Sirius Finance 又做了一定的创新改进,为了保持池内各币种份额的平衡,Sirius Finance 设置了存款奖金和提款罚金作为调节手段,以防止因池内资产失衡而导致兑换滑点意外放大。

当然,除了 USDT 等常规的稳定币之外,Sirius Finance 的稳定币池还可应用于一些流动性质押代币的建池,比如 ASTR/nASTR,这基本类似于大家在以太坊上比较熟悉的 ETH/stETH 池。

五月末,Sirius Finance 又上线了非稳定币池模块,该模块在数学模型上要更类似于 Uniswap 的经典 AMM,但在添加流动性时也需要配对 4SRS。或许是出于风险考虑,Sirius Finance 的非稳定币池暂时仅支持 WBTC、WETH、WBNB 等少数几个主流币种。

随着 SRS 代币进入流通,Sirius Finance 已针对其流动性池启动了代币激励活动,依照 0.036 美元/SRS 的公售价格计算,当前各大池子的挖矿收益相当可观,4Pool 年化收益高达 400%+,ASTR/nASTR 和其他非稳定币池的年化收益也都有 100%+。预计在如此幅度的激励措施下,Sirius Finance 的 TVL 在接下来的一段时间内将迎来一轮较快速的增长。

如果说在 DEX 功能层面的创新优化是 Sirius Finance 的内功修养,那么连接至其他生态的跨链能力就是 Sirius Finance 向外扩展的武功秘籍,这也是该项目区别于普通 DeFi 项目的核心要点所在。

具体来说,Sirius Finance 的跨链能力将依赖于 Polkadot 的跨链消息传递格式 XCM。此前,Astar 已在其网络上激活了 XCM 转账功能,但目前受限于技术开发进程,可用场景暂时仍然较少。

理想情况下,如果 XCM 未来能够顺利全面落地,整个 Polkadot 生态之内的平行链将实现无缝的跨链交互可能性,届时 Sirius Finance 将可立足于 Astar,无缝连接至 Moonbeam、Clover、Gear 等其他同构平行链,继而再通过一些异构跨链组件连接至以太坊、Solana、Avalanche、Cosmos 等其他外部生态,将其服务扩展至整个 Crypto 世界。

不过话说回来,将跨链功能寄予 XCM 之上的选择反过来也意味着,如果不向其他生态扩展,Sirius Finance 的前景会在很大程度上与 Astar 和 Polkadot 高度绑定,客观来说这也构成了该项目未来发展状况的一个未知因素。

代币档案:SRS

如前文所提,第一批 SRS 将于今晚 20:00 正式进入流通,届时 SRS 也将迎接市场的定价。

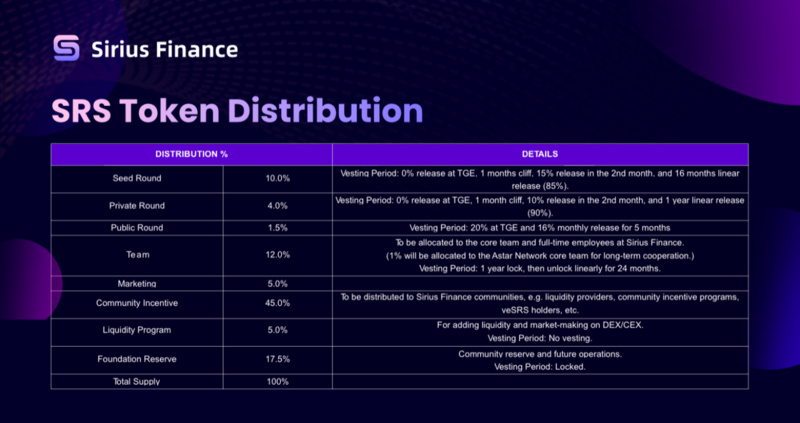

根据此前已披露的代币经济模型,SRS 的总供应量为 10 亿枚,具体分配及锁仓情况如下:

10% 将分配给种子轮投资者 ,其中第二个月将解锁 15%,剩余 85% 将在未来 16 个月内线性解锁;

4% 将分配给私募投资者,其中第二个月将解锁 10%,剩余 90% 将在未来 12 个月内线性解锁;

1.5% 将分配给公募投资者 ,其中 TGE 时将释放 20%,剩余 80% 将在未来 5 个月内线性解锁;

12% 将分配给团队,锁仓一年,然后在未来 24 个月内线性解锁;

5% 将分配作为市场营销费用;

45% 将分配作为社区激励费用,主要用于流动性激励以及治理激励;

5% 将分配作为流动性相关工作费用,比如上线 CEX 的费用,以及上线 DEX 时构建初始池的费用;

17.5% 将留给基金会财库,用于项目未来发展。

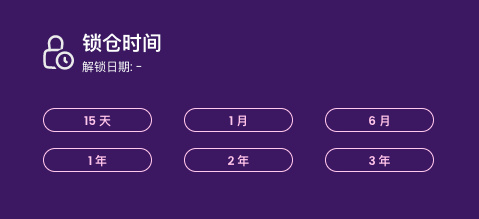

从整个 Sirius Finance 系统的运转来看,SRS 所承担的最主要效用为治理。在治理方面,Sirius Finance 同样采用了类似于 Curve 的 veToken 机制,SRS 的持有者可以通过锁定 SRS 来获得 veSRS,从而直接参与决策 Sirius Finance 的运行,包括池子参数、权重、奖励系数的设置,交易费用设置,空投代币优先权调整,添加或删除特定池子等等。

根据 SRS 锁定时长的不同(最短 15 天,最长 3 年),单个 SRS 可获得的治理权重也各不相同,这一点会直接体现在获取的 veSRS 数量之上。

对于想要获取 SRS 但却错过了 IDO 的用户来说,除了二级市场交易之外,当前最直接的 SRS 获取方式就是参与到 Sirius Finance 的流动性挖矿之中,此外还可以通过官方的活动界面查看是否有正在进行中的奖励活动。

挑战和机遇

正如 Sirius Finance 在 IDO 公告中所说,SRS 的发行对于 Sirius Finance 并非阶段性任务的结束,而是全新篇章的开端。

从生长周期来说,Sirius Finance 仍然是个较为年轻的项目。未来,在等待 Polkadot、Astar 继续优化基础设施的同时,Sirius Finance 本身也需要持续地去打磨产品、拓展组合,不断迎接新的市场挑战。

客观来说,作为一款 DeFi 项目,Sirius Finance 的诞生多少有些“生不逢时”,DeFi 最受市场追捧的时段早已过去,而今的市场环境用“寒冬”来形容似乎也不太为过。不过,这对 Sirius Finance 而言也并非不是个机遇,短期来看熊市仍将持续,但这恰恰给了 Sirius Finance 继续建设、弯道超车的机会。

而如果将目光放得更远些,我们坚信随着时间的推移,Crypto 世界将会不断地增量发展,届时用户对于资产兑换和跨链交互的需求都会持续扩大,Sirius Finance 也有望在这一过程中实现价值发现。