Tornado Cash 被美国财政部制裁的影响还远未结束。

由于在制裁之后,Circle 冻结了 Tornado Cash 钱包中的 USDC 资金,导致作为最大 USDC 持有地址的 MakerDAO 也面临被制裁的风险,届时,由 74% 的 USDC 提供支持的稳定币 DAI 将面临债务无法获得支持,出现资不抵债的情况。此外,对于用户来说,如果所有的 USDC 都将被冻结,则用户将无法进行转入和转出,也无法清算账户,不能提取抵押品,这将导致巨额损失。

针对该情况,MakerDAO 联合创始人 Rune Christensen 在 Discord 中表示,MakerDAO 可能会选择出售协议中所有的 USDC 敞口。此前,Yearn 核心开发者 banteg 称 MakerDAO 将考虑购买 35 亿美元的 ETH,将所有由 USDC 挂钩的稳定模块转换为 ETH,以规避上述可能发生的风险。

该言论发表后,立刻引发了社区的强烈讨论。其转变“抵押品”类型以及后续所带来的的影响成为了大家谈论的热点。

MakerDAO面对的选择

为厘清事件始末,Odaily星球日报先对 MakerDAO 的抵押模型做简要回顾。

DAI 是一种超额抵押的稳定币,可以用存放在 MakerDAO 协议中的资产来铸造。目前 DAI 是加密货币中与美元挂钩的第四大稳定币,当前市值为 69 亿美元.

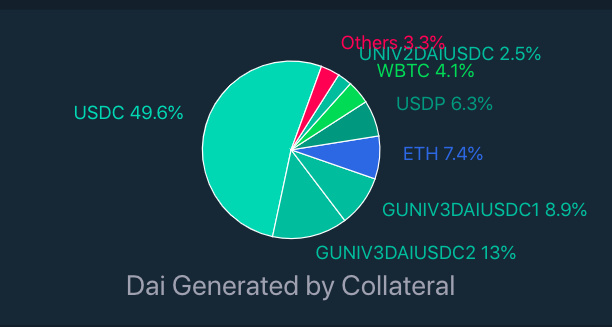

DAI 与美元的挂钩由 Maker 的 Peg Stability Module (PSM) 维护,该模块允许用户以一对一的方式交换 USDC 等稳定币以换取 DAI。目前 DAI 的抵押品由约 74% 的 USDC、7.4% 的 ETH 和 4.1% 的 WBTC 等资产作抵押。

如果将所有的 USDC 清空换成 ETH,那么 ETH 就是最大的抵押品种类,这预示 MakerDAO 会放弃多元化抵押品的道路。将如此波动性的资产作为稳定币的主要抵押品则会面临:一旦 ETH 大幅下跌,抵押品的价值将下降,DAI 也会迅速贬值。此外,PSM 允许以固定利率铸造 DAI ,这个固定利率需要 1 美元多一点的抵押品来铸造价值 1 美元的 DAI,如果将全部的 USDC 出售,DAI 可能会由于 PSM 的中断而脱钩 1 美元。

对此,Rune 表示:“这显然是自杀,但我认为部分连根拔起的风险或回报是可以接受的,如果我们准备接受这样的后果,它将大大增加与美元脱钩的机会。”

此外,除了将 ETH 变成主要抵押品外,社区中的一些人认为,采用现实世界资产(RWA) 可能也会解决 DAI 所面临的问题。

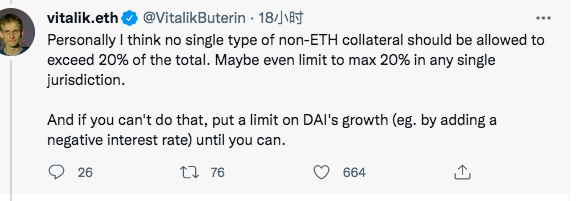

还有一种解决方法即增加负利率,如 V 神所说:"我个人认为,任何一种非 ETH 抵押品都不应超过总量的 20%。在任何一个司法管辖区,甚至可能限制为最高 20%。如果你做不到,就限制 DAI 的增长(例如,通过增加负利率),直到你能做到为止。"

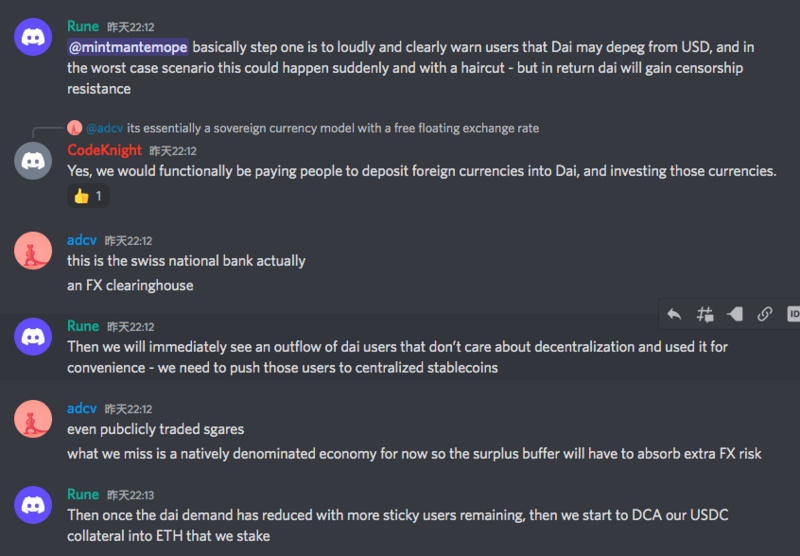

但从当前情况来看,出售 USDC 也许是团队的第一的选择。Rune 似乎已经做好了如何将 ETH 转变成抵押品的方案,他在 Discord 中表示:

第一步需要明确地警告用户在最坏的情况下,DAI 可能会与美元脱钩,但作为回报,DAI 将不会受到制裁。

其次,我们会立即看到一些不关心去中心化,使用 DAI 仅仅是为了交易方便的用户迅速流失。我们需要将这些用户推向中心化稳定币。

然后,一旦 DAI 的需求减少且粘性用户增加,我们就开始将我们的 USDC 抵押品 DCA 转换为我们质押的 ETH。

虽然该讨论目前还没有开放提案投票,但社区成员在参与讨论和做出决定时也应该深入考虑执行风险和市场发出的信号,毕竟如此规模的资产轮换并非小事。

大家如何看待MakerDAO的决定

这种针对尚未真正成为威胁而提出的建议似乎造成了很大的分歧。

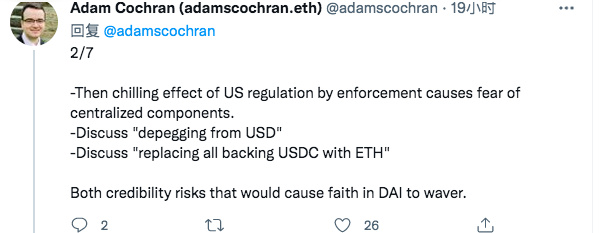

例如,Cinneamhain Ventures 合伙人 Adam Cochran 认为, MakerDAO 的增加更多风险资产的支持会增加集中性风险,并且这种寒蝉效应会导致对中心化设施的恐惧。讨论“与美元脱钩” 以及“用 ETH 取代所有支持的 USDC” 这两种信誉风险都会导致对 DAI 的信心动摇。

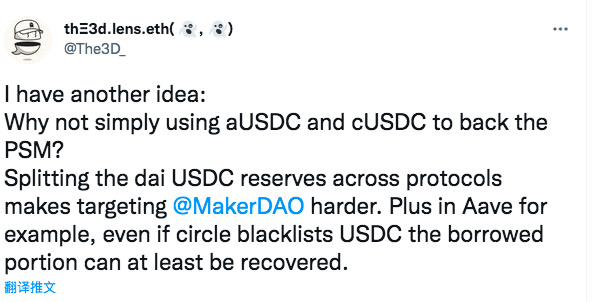

当然,也有人为 MakerDAO 提出了建设性的意见。即使用 aUSDC 和 cUSDC 来支持 PSM,将 Dai USDC 储备分给不同的协议,使得针对 MakerDAO 的工作更加困难。例如在 Aave 中,即使 USDC 被列入黑名单,至少可以收回借来的部分。

不过,比起对该事件后续的关注, MakerDAO 的代表 Chris Blec 似乎对政策抱有很大的意见:“他们可以用任何东西来做文章,他们可能明天就会说花生酱是非法的。如果你买它,吃它,你就会坐牢。那么马上就没人会买花生酱。这其实就是极权主义。”Blec 认为,就加密技术而言,除非个人匿名交易数字货币的可能性被消除,否则美国政府不会善罢甘休。

但是从行业角度来看,MakerDAO 的 DAI 无疑对整个 DeFi 世界产生深远的影响。豪无疑问,稳定币是 DeFi 的基石,没有稳定币就不会有各类繁荣的 Dapp 和生态。并且 DAI 在去中心化稳定币中一直稳居第一。但现在来看本次制裁事件也反映出了由中心化法币支撑的稳定币为核心的 DeFi 系统可能存在着很大的问题。如果 MakerDAO 的 USDC 真的会被列为制裁对象,其对整个 DeFi 系统的冲击是巨大的。

其实,针对 USDC 和 USDT 这类中心化稳定币风险的讨论也不胜枚举,但凡稳定币或者 DeFi 出现事故,那么有关 USDC 和 USDT 可能会被母公司冻结的话题也都会随时的被拿出来讨论。而如今,该话题即将成为可能。在围观 MakerDAO 事件的同时也应该考虑 DeFi 是否应该降低对中心化稳定币的依赖。否则,未来可能会有更多的 DeFi 协议出现此类问题。