原文标题:《86 亿美元估值的加密 FBI,Chainalysis 为政府和机构护航》

原文作者:Ting,程天一

原文来源:海外独角兽

Palantir 在十几年前帮助 CIA 追踪到本拉登的位置,Chainalysis 则让 FBI、IRS 等政府部门将调查和执法能力拓展到区块链上。

Chainalysis 由 Kraken 的前 COO Michael Gronager 等人于 2015 年创立。当时 Mt.Gox 交易所丢币事件已经发生,比特币则几乎是黑客、在线贩毒和恐怖主义的代名词。基于链上公开数据、标签数据和机器学习模型,Chainalysis 的产品矩阵能让客户(从检察官、FBI 探员到交易所的合规人员)深度调查任何一笔链上交易及其关联交易,并且实时监控交易以满足反洗钱等合规要求,试图建立起大家对区块链的信任。

2022 年 5 月,Chainalysis 宣布完成了 GIC 领投的 1.7 亿美元 F 轮融资,估值达到 86 亿美元。它的其他股东还包括 Benchmark、Accel、Paradigm 和 Coatue 等机构。它拥有 70 个国家和地区的 750 多个客户,其中有 150 个客户能贡献 10 万美元以上的 ARR。

许多人对 Chainalysis 的印象是「做政府生意」,但是它的私营企业收入从 2019 年开始就占到 40% 以上,已经变成了交易所、稳定币发行商、NFT 交易平台乃至 Crypto-Friendly 银行等客户的合规必备品。

Chainalysis 的 ARR 过去几年保持 YoY 翻番,NDR 一度达到 140%,毛利率超过 80%,符合典型的高增长 SaaS 公司特征。它已经不满足于停留在合规和风控场景,在 2021 年推出多款 BI 类型数据产品,试图进入客户日常经营的业务环节中。

我们在本文主要从成长期投资者的视角看待 Chainalysis 的业务,而「Chainalysis 这类监管科技公司的出现是否违背了比特币和加密生态的初衷?」可能是一个每个人看法不同的开放问题。

以下为本文目录,建议结合要点进行针对性阅读。

01. Thesis

02. 市场:非法活动爱用加密货币

03. 起源:让检察官更愿意选择加密案件

04. 产品:基于数据优势打造产品矩阵

05. 客户:从政府拓展到私营部门

06. 竞争:Chainalysis 有数据护城河

07. 结论:地域和产品拓展决定 Upside

01. Thesis

吸引我们作为成长期投资者关注 Chainalysis 的原因主要是以下几点:

市场

链上交易不是法外之地,政府部门愿意为新的监管和执法挑战付钱。由于链上交易的匿名和不可逆等特点,它被大量用于暗网交易、勒索、恐怖主义资助以及洗钱等非法活动。各国政府对这些活动的监管和执法需求长期存在,Chainalysis 构建的简单易用的数据产品及调查服务能够吸引它们的重要项目和大额合同。

随着监管健全,金融机构和 Crypto Native 公司也有强合规需求。从欧美到亚太,围绕着加密资产的 KYC 和 AML(反洗钱)监管框架越来越完善。不管是 Binance 等交易所、Robinhood 等 FinTech 应用还是巴克莱银行等传统金融机构,只要它们处理加密资产,Chainalysis 就是合规必需品。而这些私营部门客户的数量和体量在过去 2 年有了极速的发展。

竞争力

Chainalysis 起步早、积累深,拥有业界最悠久、可靠的数据集。Chianalysis 以机器学习的方式构建模型,数据集的质量是核心竞争力。它从 2014 年就开始系统性搭建与非法活动相关的数据集,从数千个网站、暗网论坛和诈骗数据库中抓取信息,目前掌握超过 6500 个服务商的数亿个地址标签。而它 KYT 接入的交易所客户的日常交易数据以及 KYC 信息为它带来了数据积累的正向飞轮。

Chainalysis 参与到了「最大、最快、最重要」的加密货币执法事件中。Chainalysis 类似 Crypto 领域的 CrowdStrike 或是 Palantir,因为参与最重要的调查事件而闻名:它帮助 Mt.Gox 的债权人追查数十万枚比特币的去向、帮助司法部查封历史最大的儿童色情网站 Welcome to Video、参与丝绸之路暗网 10 亿美元缴获行动……这些最佳实践为 Chainalysis 补充了独有的数据源,并且帮它在海外政府以及私营企业客户心中塑造了天然的信任。

Chainalysis 的 SaaS 指标表现优异,更像软件产品公司而不是项目服务公司。Chainalysis 的 ARR 过去几年保持 YoY 翻番,NDR 一度达到 140%,毛利率超过 80%,符合典型的高增长 SaaS 公司特征。同时,Chainalysis 的私营企业收入已经超越政府订单,并且成功在亚太拓客,验证了业务的拓展性。在这个过程中,它的 NPS 一直保持在 80 以上。

团队

CEO 是经历牛熊的 Crypto Native 连续创业者。其创始人兼 CEO Michael Gronager 曾担任过当时全球规模最大的分布式存储安装公司 Nordic DataGrid Facility 的 CEO,此后又担任最强调安全性的 Crypto 交易所 Kraken 的 COO,经历了 2013 年以来的 3 波牛熊。

Chainalysis 的团队和监管机构建立了可持续的紧密关系。Chainalysis 在早期就建立了强大的政府关系,最早的 Demo 展示对象就是 Katie Haun,Benchmark 对 Chainalysis 的 A 轮投资也是由她引荐;美国财政部前副部长 Sigal Mandelker 在加入 Ribbit Capital 后也参与了对 Chainalysis 的投资并且担任顾问,而她此前在政府的工作是全面统筹反恐、反洗钱和金融情报。

02. 市场:非法活动爱用加密货币

Chainalysis 所在的是一个垂直行业的市场,按照 Accel 的 Philippe Botteri 的说法,它充当了交易所、金融机构、监管机构以及执法机构之间的纽带,利用深度分析和机器学习来帮助执法机构调查非法交易,并且让金融机构遵守 AML。

这个市场的规模很难建模,因为它高度依赖我们对加密市场整体发展的信仰,还具有极强的反身性 —— Chainalysis 这样的监管基础设施能否得到资金支持会反过来决定加密生态的发展走势。总体而言,Chainalysis 的潜在市场规模与币价涨跌无关,主要取决于进入这个领域的政府和私营企业数量以及交易笔数。

不过这个市场中的痛点非常明确:当比特币出现,世界上的各类非法活动似乎找到了最适合自己的支付和交易手段。在 2021 年,有价值 140 亿美元的加密货币被用于非法活动,增长了 80% 以上。美国国税局刑事调查机构在 2021 年查获了价值超 35 亿美元的加密货币。

这包括传统的非法活动支付方式的迁移 —— P2P、具有匿名性且不可逆的支付手段完全契合了犯罪分子的需求。

诈骗:这是资金体量最大的犯罪形式,受害者在 2021 年因诈骗损失了价值 77 亿美元的代币。除了传统的网络诈骗形式外,加密世界还演化出了 Rug Pull(DeFi 或者 NFT 项目方放弃项目卷钱跑路)以及庞氏崩盘等新型骗局。

暗网交易:丝绸之路等在线黑市是最典型的案例。犯罪分子在这些平台交易毒品、被盗信用卡乃至买凶杀人,而比特币是常见的支付手段。这类交易在 2021 年产生了超过 20 亿美元的加密货币赃款。

勒索:犯罪分子会向受害者发送邮件或勒索病毒,利用对方的恐惧来迫使其支付赎金以保护隐私或者赎回自己电脑的控制权。2021 年勒索行为在加密世界产生了 6 亿美元的赃款。

恐怖主义资助:这包括以加密货币的形式资助恐怖组织,比如 2021 年获得最多资金的团队是巴勒斯坦武装团体哈马斯,前几年则有 ISIS、基地组织和 Malhama Tactical 等。

儿童色情内容:比特币等加密货币是获取儿童不雅视频的主流支付方式之一。

被制裁国资助:朝鲜、俄罗斯和伊朗是受许多国家和国际机构制裁的国家,他们可能从某些交易对手方那里获得加密资产,或是通过黑客行为盗取代币。

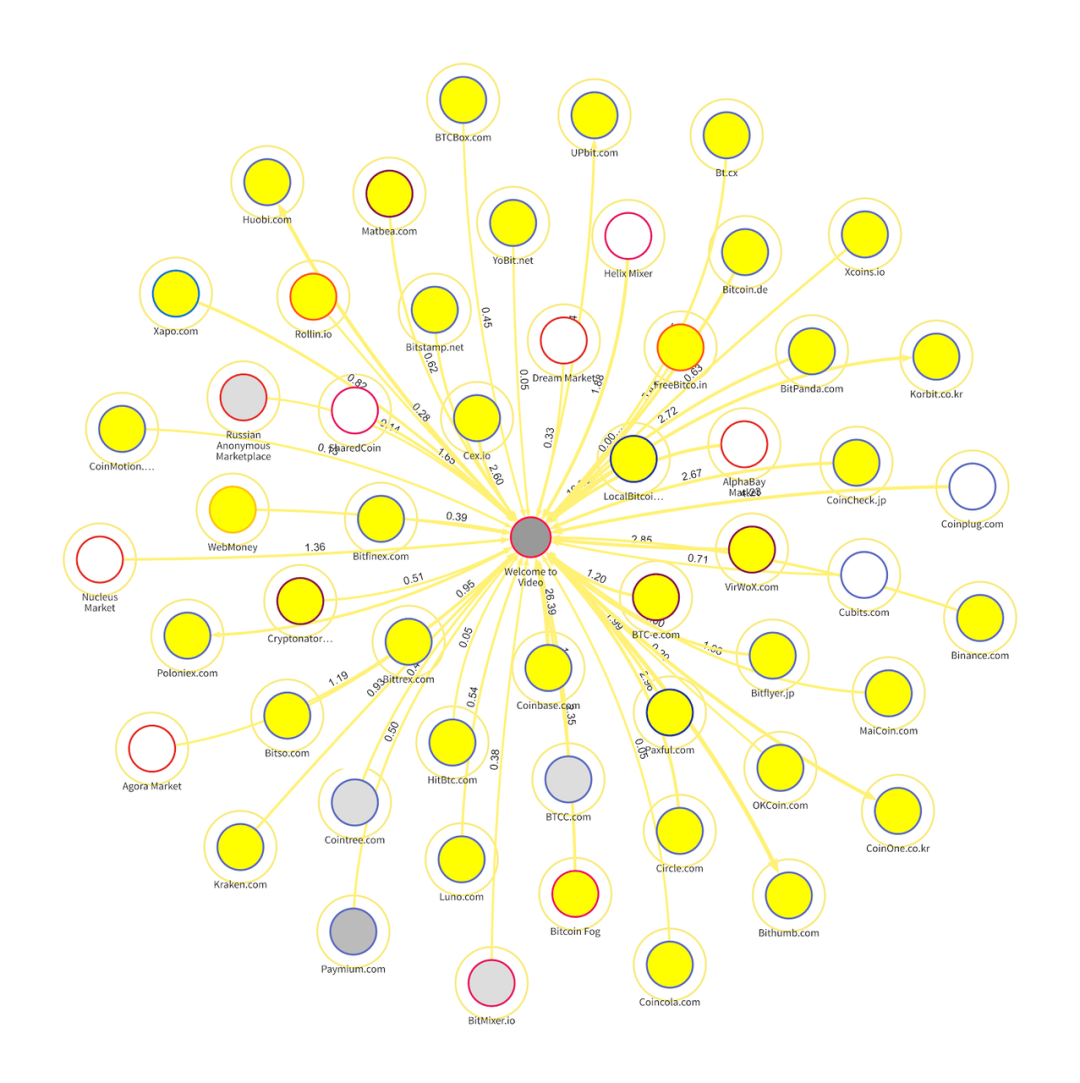

Chainalysis Reactor 帮助执法部门分析了儿童色情网站 Welcome to Video 链上地址中资金流入流出的动向

还包括 Crypto 原生的问题:

盗币:这包括信息窃取、剪切板攻击以及木马软件等方式窃取对方的私钥,还包括以 Cryptojacking 的形式入侵对方的电脑来挖矿牟利。这不光威胁到个人持币者,还威胁着中心化交易所、DeFi 协议、跨链桥等机构持币者或者锁在合约内的资金。仅在 2021 年就有超过 30 亿美元的代币被盗取。

除了这些问题外,加密生态系统还能提供最后一公里的作用,帮助犯罪分子洗赃款。他们可以利用批量的链上和交易所账户地址、混币器、无需许可的 DEX 流动性池、跨链桥乃至暴涨的 NFT 等方式来销赃和洗钱。

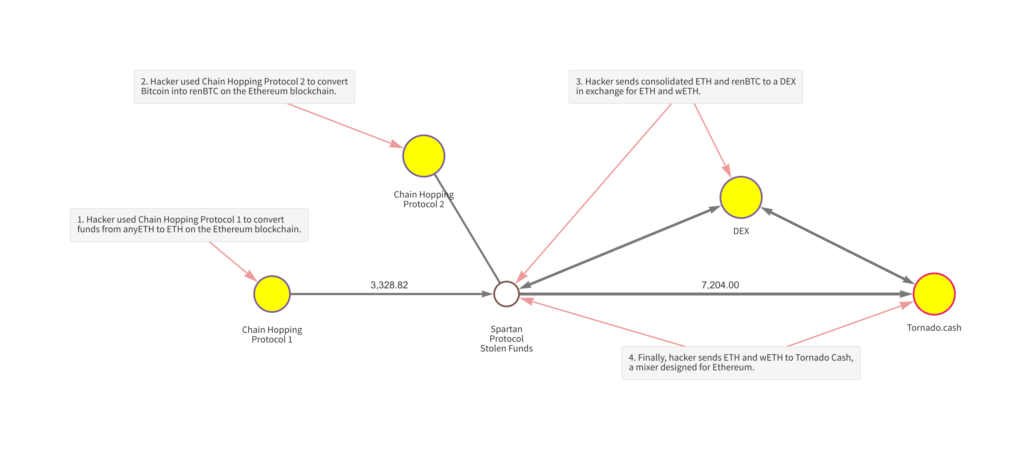

2021 年 Spartan Protocol 被盗取了 3000 万美元,犯罪者就是通过 DEX 和 Tornado.cash 混币器来洗钱

在早期,这些非法行为构成了加密货币的绝大多数用例。但是随着更多的金融服务用例乃至 Web3 叙事的出现,加密生态系统正在走到阳光下,这些阴暗面的用例抑制了它的主流发展 —— 交易所过去很久都因为合规关系而无法在银行开户,金融机构担心接纳加密货币会损坏它们的名声,监管和执法机构则在很长一段时间对新技术束手无策。

Ribbit Capital 的合伙人 Sigal Mandelker 是亲历了这个过程的监管和执法者。在 2016 年加入美国财政部担任副部长后,她负责的一些项目包括抑制朝鲜的大规模杀伤性武器和俄罗斯的恐怖主义。

她观察到加密货币在这些行为中扮演的角色越来越重要,但是很长一段时间只有美国、韩国、日本等少数几个国家的监管是完善的,许多地区的金融审查能力拖累了自己的工作,而 Chanalysis 为代表的 RegTech 才能把大家的能力补齐,让加密生态推动金融服务的普惠和人道主义援助。

03. 起源:让检察官更愿意选择加密案件

Mt.Gox 暴雷是塑造了今天加密生态的转折性事件,影响力不亚于 2022 年的 Terra/UST 引发的地震,催生了自托管的意识和 Chainalysis 这样的 RegTech 公司。

dForce 的创始人民道老师在 Twitter 上这样描述这期事件:

Mt. Gox 在 10-13 年间,是全球最大的比特币交易所,顶峰时期,交易量占全球 70%,今天看,全球前 10 加起来(集中度)都没它大。14 年 2 月申请破产,它三年期间,丢了 85 万枚比特币,只找回 20 万枚,近 65 万枚比特币丢了(现市值 200 亿美金),交易所进入破产清算。Mt.Gox 用户基本上覆盖了全球 50% 以上的比特币玩家,很多倾家荡产。

Chainalysis 的 CEO 在 Michael Gronager 在 2013 年 4 月加入美国最强调安全性的交易所 Kraken 担任 COO,比特币在那一年从 10 美元涨到 1000 美元。

然后 Mt.Gox 的破产发生了。

Michael Gronager 仍然相信比特币为代表的加密货币是有史以来最透明的金融系统,但是它在当时几乎是黑客、在线贩毒和恐怖主义的代名词。他和美国、欧洲以及亚洲的银行和监管机构对话,发现他们在监控交易、了解资金动向和调查案件上的痛点。他决定离开 Kraken 来致力于解决这些痛点。

在从 Kraken 旧金山办公室回到欧洲的航班上,他写了 50 行代码,完成了 Chainalysis 最初的 Proof of Concept。

让 Chainalysis 的 PoC 成立的关键点在于比特币实际上的伪匿名和透明性。

在现金场景下,你可以对那些拎着一麻袋钱走入银行的人提交 SAR(Suspicious activity report,可疑行为报告)。

在数字化的支付场景中,有 ComplyAdvantage 这样的老牌厂商和 Unit 21 等新兴公司服务反洗钱场景。它们能为客户的交易接入各类 AML 规则并让它们定制自己的规则,同时往往会提供一套 Case Management 系统来处理风险提示和提交 SAR。

在加密货币中,反洗钱的难度某种程度上是更低的 —— 大多数犯罪分子并不会真的在银行门口拿毒品换一麻袋钱,一旦他们躲在墙后交易,你就很难监控洗钱的操作。而 BTC 和主流的加密货币使用的分布式账本技术让我们有了「透视眼」,因为每个链上地址和它们的交易记录都是公开的、永久存在的,而可疑的交易行为、暗网中的交易地址、它的关联地址们、某个地址在交易所的 KYC 记录等信息可以帮助我们将链上地址与对应的实体联系起来。

随后他找到了自己的 CTO Moller,在 2015 年 1 月将底层的数据库和 API 构建出来,然后找外包做了一版 UI。当上述这一系列工作完成,Chanalysis demo 的第一个展示对象是 Katie Haun。她当时是加州北区的副检察长,并且跟 2 名 FBI 探员共同处理一个跟加密货币有关的案件。

Chainalysis 深度参与了这起案件的调查,这让它在早期就能明白监管和执法者需要的产品是什么样的。此外,Chainalysis 当时还是巴克莱银行的加速器项目 Techstars 的成员公司,这让团队在 Day One 就了解金融机构的想法。

接着 Chainalysis 参与了 Mt.Gox 的被盗案,Michael Gronager 在过程中遇到了公司的另一位创始人 Johnason,并且因在 2017 年找到这些丢失的比特币的去向而再度成名。

拥有 Chainalysis 这样的工具改变了检察官和探员对待加密货币的态度,就像 Sigal Mandelker 向 Wharton FinTech 所表示的:

假如现在有 3 个洗钱的案件让检察官选:现金,空壳公司加离岸银行账户,和加密货币。通常来说,他们会更愿意选择加密货币中的洗钱案件。

04. 产品:基于数据优势打造产品矩阵

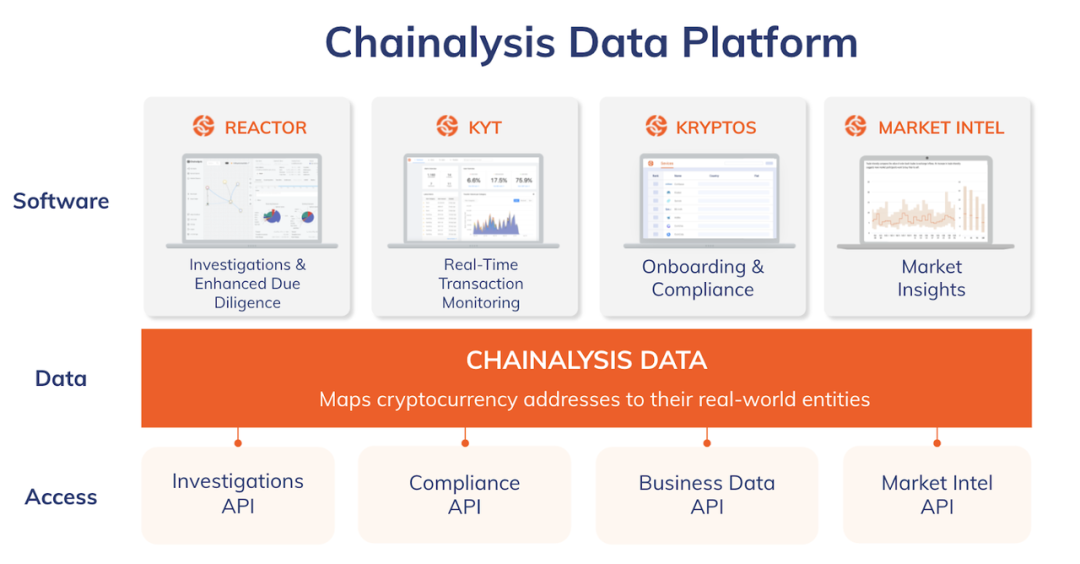

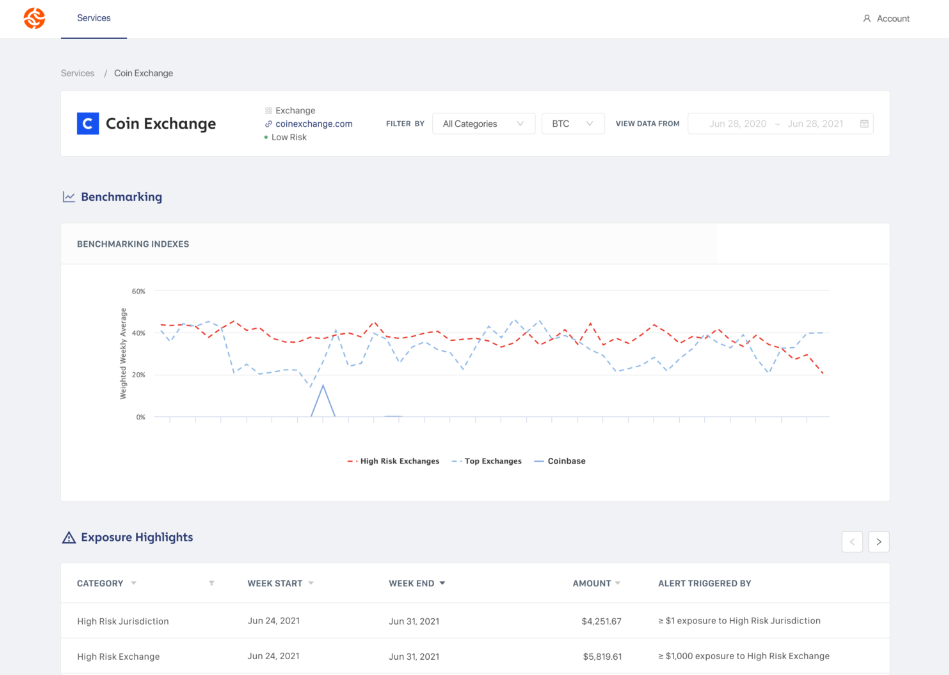

Chainalysis 早期以回溯分析用于执法调查的 Reactor 起家,伴随着客户扩张和深入客户经营堆栈,它目前已经拥有 5 款产品,不光覆盖了合规和风控场景,还能用于业务场景。

总体来看,我们认为 Chainalysis 的产品发展历程和战略选择有以下特点:

以底层数据资产为核心:Chainalysis 在最近几轮融资后强调的资金首要用途都是强化数据优势,这主要是因为加密世界的新增数据量级大且具有时效性,一部分数据可能在几个月后就不再有效,因此 Chainalysis 需要不断投资于数据资产(特别是那些相对长效的);

跟上了多链时代的演进:Chainalysis 早期专注于比特币,而以太坊这类新公链引入了智能合约,增加了交易执行地址的分析难度,并且它们的账户体系和比特币的 UTXO 设计也非常不一样。Chainalysis 在多链格局演变过程中没有掉队,还在积极给客户提供多链的全景能力;

积极适应了多种链上创新:犯罪分子的手法不是一成不变的,往往会跟随 DeFi、NFT、跨链桥等链上的创新演进。Chainlysis 积极适应了这种创新,并且能通过识别链上资产的风险帮助自己的交易所客户更快地上币;

不断深入客户的经营堆栈:合规对于很多私营企业来说是一项成本,只是为了用于满足监管要求。Chainalysis 正在尝试让自己同时作为成本项和投资项,通过新的行业分析和业务数据分析工具深度参与企业的日常经营环节中。

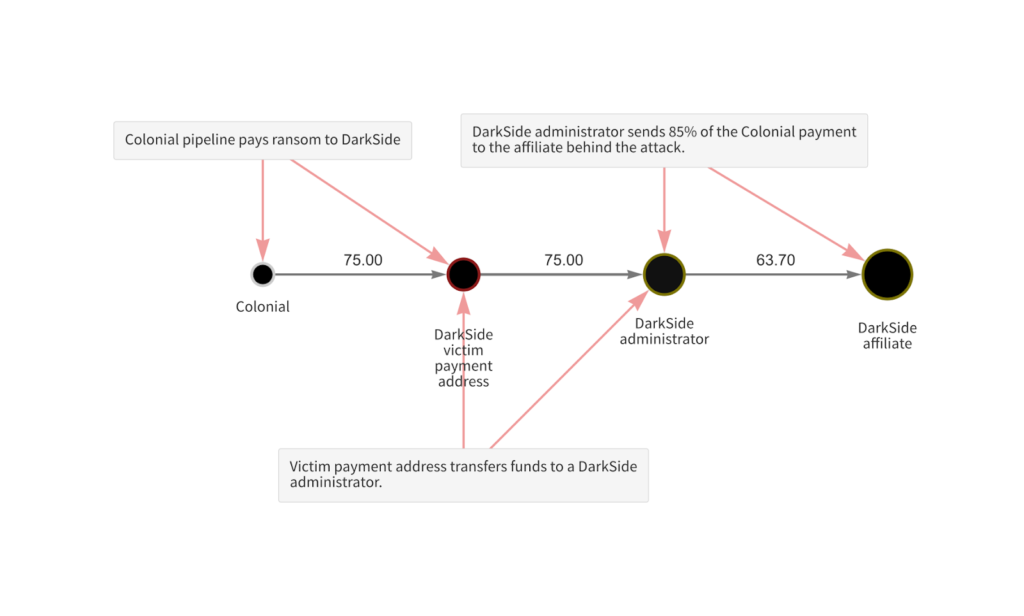

案例:Chainalysis 帮助 FBI 追回 Colonial 赎金

我们可以先通过一个案例了解 Chainalysis 提供的执法调查能力具体是怎样发挥作用的。

2021 年 5 月 7 日,美国的石油管道系统公司 Colonial Pipeline 遭到勒索软件攻击,被迫暂时停止运营。在攻击发生后数小时内,Colonial 向俄罗斯网络犯罪组织 DarkSide 支付了 75 枚比特币(当时价值约 440 万美元)的赎金。但是直到 6 天后,Colonial 才恢复运营。

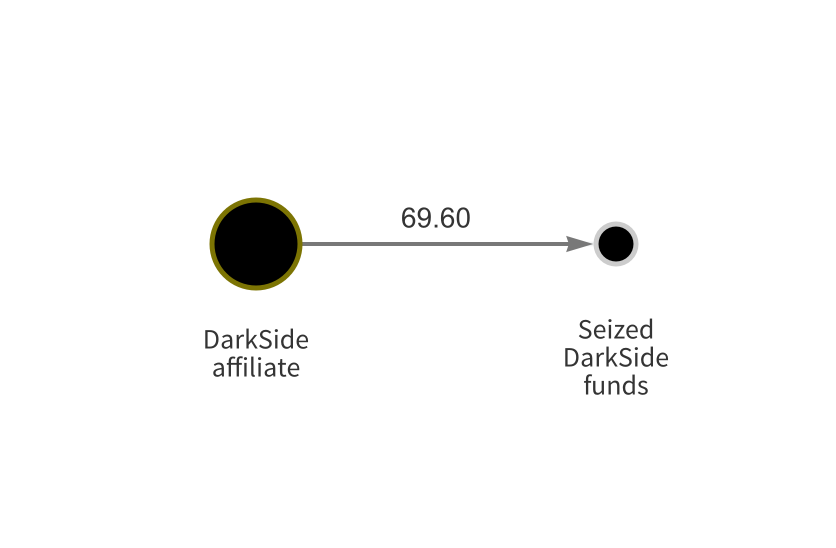

Chainalysis 帮助 FBI 从 Colonial 的赎金中缴回了价值 230 万美元的比特币。

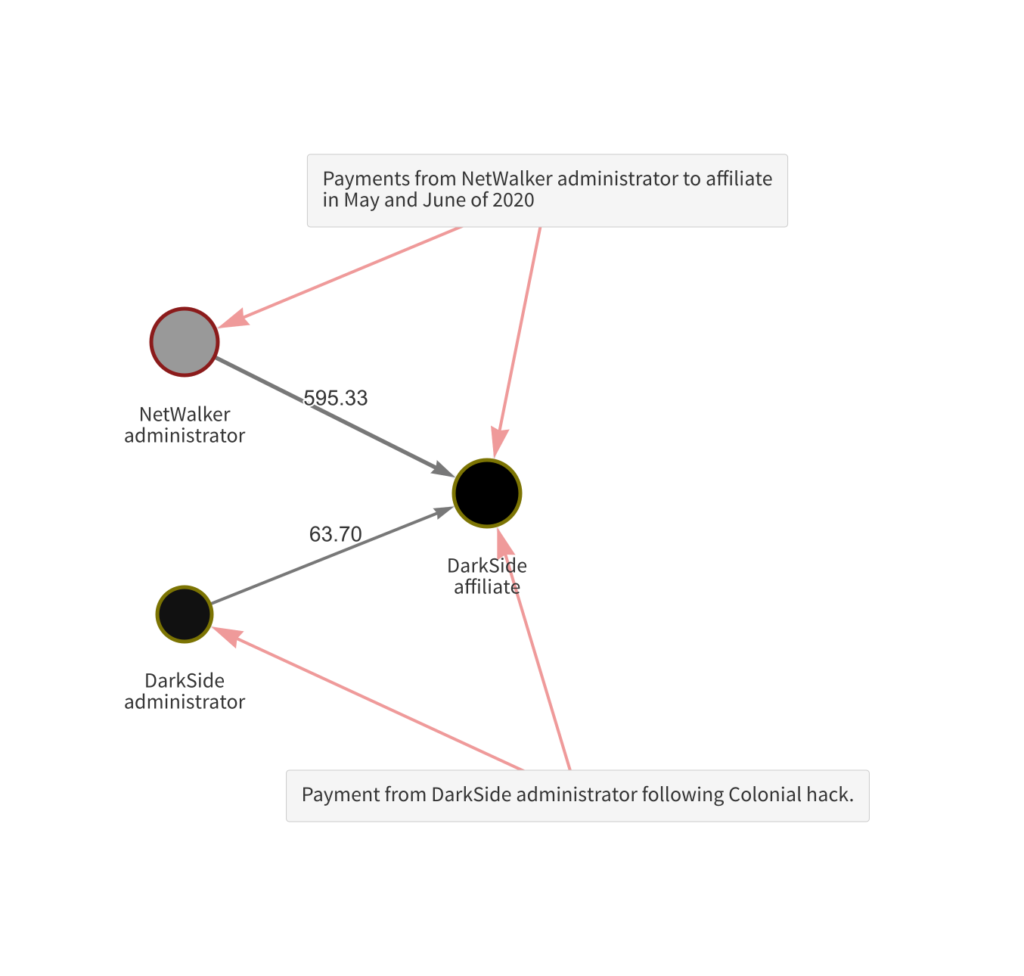

具体资金追踪流程如下,FBI 的探员可以在 Chainalysis Reactor 中看到类似的资金流向图表:

Colonial 先向攻击者提供的地址转账了 75 枚比特币。然后这些赃款被转移到 DarkSide admin 的地址,而 admin 只将赃款的 85%(即 63.7 枚比特币)转给了 DarkSide 的联盟客。这种分赃方式意味着 DarkSide 提供了 RaaS(勒索软件即服务),这个联盟客使用它的技术进行攻击。

而这个 DarkSide 联盟客的地址曾收到过 NetWalker 相关地址的付款。NetWalker 是另一款 RaaS 软件,在 2021 年 1 月被执法部门端掉。这为 FBI 执法人员提供了线索,他们在 2021 年 5 月 28 日缴获了赃款。

矩阵拓展:逐步深入客户的经营环节

Chainalysis 目前几款产品的推出有明显的时间顺序和战略考量:

最古老和核心的 Chainalysis Reactor

Chainalysis 在 2015 年到 2018 年卖的产品基本就是 Reactor,团队直到 2018 年还有 90% 的收入来自执法机构。这主要是因为 Reactor 提供的是对交易的追溯分析,因此早期客户使用它的目的主要是对已有案件的调查。

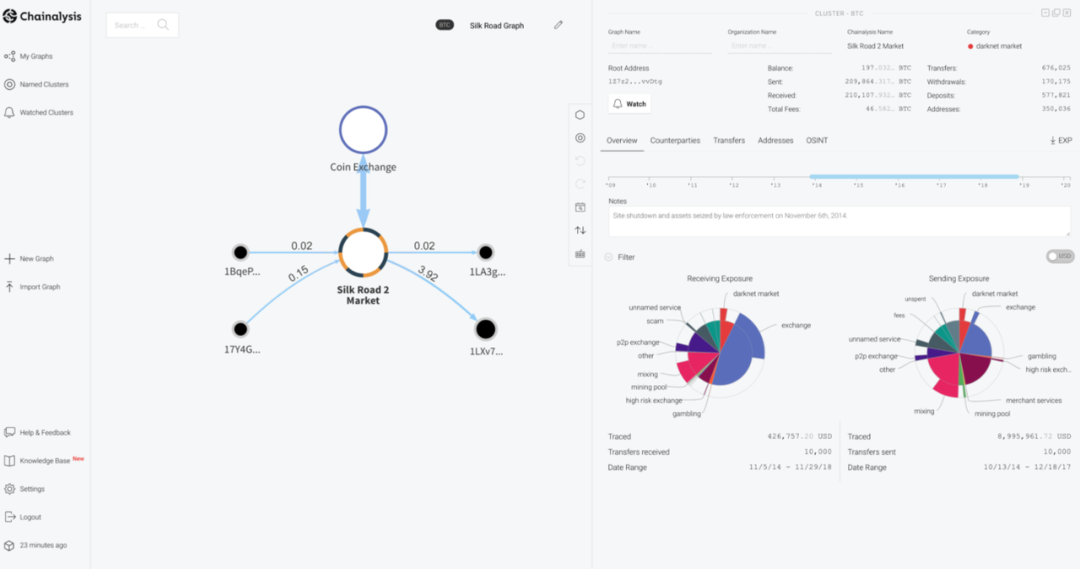

Reactor 可以被视作「可视化的区块链地图」或是「增强版的链上尽职调查产品」。我们在上面展示的儿童色情网站 Welcome to Video 和 Colonial 勒索案都是它的典型用例。

这款产品最底层是 Chainalysis 的数据集,这包括链上的公开数据、Chainalysis 获取到的真实世界标签数据(将链上地址和暗网、诈骗份子、勒索软件、DeFi 平台、矿池和其他合法或非合法实体对应起来)和它机器学习模型的产出。

Reactor 是一款简单易用的产品,Chainalysis 在过去几年保持了产品的简洁性,并且添加了跨链调查图表、DeFi 活动监控等跟链上创新有关的能力。

获取企业客户的 Chainalysis KYT

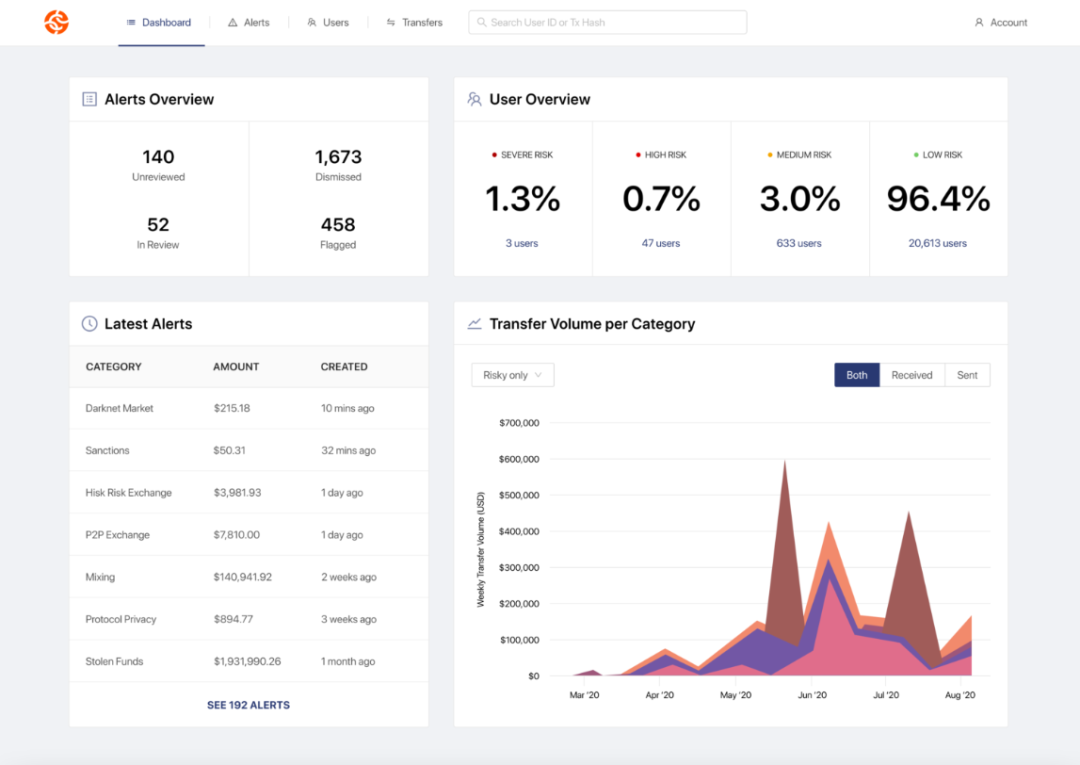

Chanalysis KYT 和传统世界的反洗钱交易监控软件很大程度上是相似的。它提供一个 Web 端的面板和实时监控交易的 API,能帮助客户自动遵守当地和全球化的反洗钱法规和制裁名单、追踪资金动向和暴露风险。

这款产品在 2018 年推出,并很快大规模 Go-To-Market,当时主要面向交易所和稳定币发行商,并且在非常早期就签下了 Binance、Paxos 等头部客户。这帮助改善了 Chainalysis 的客户结构,将政府客户收入降低到了 40%。

和 Unit 21 等新一代的反洗钱软件一样,Chainalysis KYT 更灵活,并且支持客户定制自己的高风险活动规则,比如博彩公司在某些地区可能被视作违法和高风险,但是在另外一些地区则是合法的。

2017 年下半年的牛市是推动这款产品发展的重要动力,Chainalysis 的联合创始人 Levin 当时表示:

在 2014 年,交易所的用户规模非常小。他们可以人工制定规则并且审核。但是他们现在每周吸引的新用户就超越当时的所有用户,所以他们需要对数以百万计的用户使用自动化的审核工具。而且这是实时的,不需要等待 30-45 分钟。

很多客户会同时采购 Chanalysis Reactor 和 KYT,比如 Dapper Labs 就使用 KYT 来实时标记非法和高风险交易,并且用 Reactor 来查询和调查某些特殊的交易。而这些客户一旦使用 KYT,Chainalysis 可以通过他们的交易数据来进一步强化自己的数据优势。

为金融机构打造的 Kryptos

在以上两个核心的合规产品之外,Chainalysis 在 2020 年推出了 Kryptos,扩大了自己能够交叉销售的产品 —— 它既有的银行和资管客户往往并没有那么熟悉加密货币生态,因此 Chainalysis Kryptos 为它们提供整个市场的情报,包括市场大盘、交易对手和特定资产的各类情况,帮助这些客户建立围绕加密货币服务的合规和风控框架。

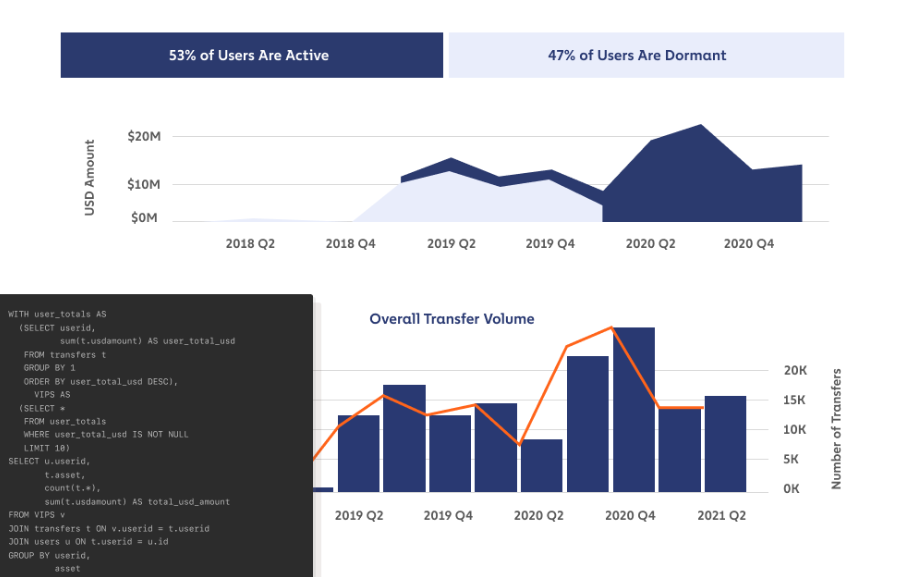

进入业务场景的 Market Intel 和 Business Data

这两款产品是 Chanalysis 在 2021 年新推出的,已经从合规场景进入了日常的业务场景。

Market Intel 通过提供更透明、可视化的市场数据帮助客户进行投资决策,而 Business Data 则类似企业 BI,尝试为客户回答新客户目标群体、资产价格策略、渠道分析判断、客户去向等问题。

Chainalysis Business Data 可以作为数据源集成到客户的数据仓库中,帮助客户更深入地了解用户的行为。在此基础上,Chainalysis 还提供来自数据科学家的专家服务,以协助客户进行分析。

欧洲数字资产平台 Bitpanda 的商业智能和数据工程主管 Phoivos Mytilinaios 表示:

Chainalysis 的数据驱动产品也扩展到了合规之外,它们将帮助我们制定营销和产品开发战略,以扩大和留住我们的客户群。

这是一块儿比较有想象力的业务,将决定 Chainalysis 只是一家 RegTech 公司还是会成为加密货币企业 OS 级别的产品 —— 切到更多的客户预算类别。我们期待观察到更多的业务进展来判断 Chainalysis 在这个领域的突破。

收费模式:政府合同与 Recurring 收入

我们没有拿到 Chainalysis 详细的 data room,不过这类链上数据服务公司主要通过保底年费和 API 调用等用量计费来向客户收费。Chainalysis 主要服务的是政府服务和大型企业客户,对应的解决方案往往比较复杂,整体收费模式不会单一。

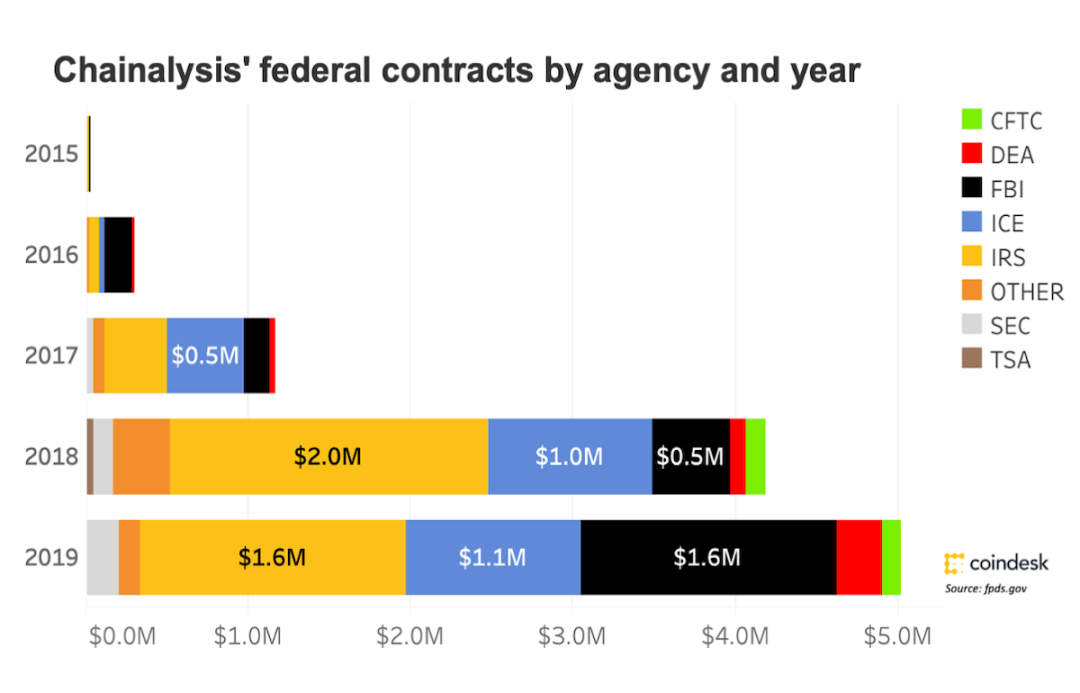

在收入性质方面,Chainalysis 有 To-G 的属性,因此有合同收入和 Recurring 的软件收入。非政府客户贡献的收入从 2019 年就开始显著改善。

按照 Forbes 预估,Chainalysis 在 2018 年大约有 800 万美元收入,创始人当时的预期是每年翻一番。但是由于 20 到 21 年的狂暴牛市,它在 2020 年已经拥有超过 4000 万美元 ARR,2021 年的 ARR 则很可能已经超过 1 亿美元。

Chanalysis 在这轮牛市中筹集了大量资金,从 2020 年第四季度开始保持了几乎每个季度融一轮 1 亿美元的节奏,估值从 2020 年底的 10 亿美元飙升到 2022 年的 86 亿美元。

直到 2020 年底,Chanalysis 还没有实现盈利。但是 CEO 当时表示公司的 burn rate 极低,很快就能盈利。我们暂时还不清楚后续的融资是否改变了他的想法,因为 Chainalysis 的员工数从当时 200 名上升到了目前计划的 700 名。

05. 客户:从政府拓展到各类私营企业

Chainanlysis 已经构建了调查、合规、DeFi、NFT 等方向的解决方案,让自己的客户组成非常多元化。目前,它在 70 个国家拥有 750 名客户,其中贡献 ARR 超 10 万美元的客户达到 150 个。

政府仍然是 Chainalysis 最重要的客户群,它已经渗透进美国的各个监管和执法部门。由于 Chainalysis 团队和监管机构的关系以及联邦政府、州政府和地方政府为使用 Chainalysis 付出的培训等成本,这些部门将保持对 Chainalysis 极强的粘性。

Coindesk 统计了公开的政府订单,很大程度上低估了 Chainalysis 的实际合同金额

Chainalysis 的早期主场一直是欧美,在 2016 年就签下了欧洲刑警组织。它在 2019 年开始发力进入亚太市场,接受了日本最大的三菱 UFJ 银行旗下 MUFG Innovation Partners 的一笔战略投资。在上一轮融资完成后,Chainalysis 披露亚太地区的 2021 年收入和客户数量都增长了 1 倍以上。

它第二大的客户群是 FinTech 和 Crypto-Native 的公司,包括 Gemini、Paxos、Bitstamp、Bitpay、Dapper Labs、Robinhood 和 Square 等。从它的产品拓展路径上看,Chainalysis 在尝试使用 Land and Expand 的策略从这些客户身上攫取更多的价值。

最后,Chainalysis 增长最快的客户群是金融机构,在过去 1 年增长了 200% 达到 100 多家,其中包括 Cross River Bank、NYC Mellon、巴克莱等进军加密生态的大型银行或是加密友好银行。Chainalysis 促进了 Crypto-Native 公司和整个传统金融体系的互动,推动这些公司遵守反洗钱要求的同时推动了它们开户。

Chainalysis 的客户以企业级为主,有一部分可以算作 Mid-Market。它在 SMB 领域的拓展主要依赖其他软件合作伙伴,这也是目前 SaaS 领域的主流做法。我们研究过的 Fireblocks、Sardine 等公司在向自己的客户提供反洗钱解决方案时都选择了跟 Chainalysis KYT 合作。Chainalysis 在 2020 年 4 月正式推出的 Partnership Program 证实了这个思路,它在 2021 年 3 月已经拥有了 50 多个合作伙伴帮助分销其产品。

06. 竞争:Chainalysis 享受着马太效应

因为链上数据资产和服务的专业性,Chainalysis 的业务不太可能由政府自建,它目前的直接竞争对手主要是其他的第三方专业服务商:

TRM Labs:TRM 专注于服务金融机构客户,2018 年才起步,历史上由 BVP、Tiger Global 等大型财务投资者支持,并且吸引了 JP Morgan、Amex Ventures、Visa、Citi Ventures、Jump、PayPal Ventures、Salesforce Ventures(不过 Salesforce 的创始人投资了 Chainalysis)等战略投资者,目前签下了 Uniswap、Circle、FTX 等客户;

Elliptic:Elliptic 和 Chainalysis 几乎同时起步,但是选择了先做私营企业的合规场景,再寻求切入政府的执法场景,和 Chainalysis 的路径刚好反过来。它随后也参与了 Mt.Gox 的调查,但是表现没有 Chainalysis 亮眼。目前 Elliptic 签下了 Revolut、Stellar 和西班牙银行巨头 Santander 等客户;

Coinbase Tracer:Coinbase Tracer 打包了 Coinbase Intelligence 和合规的一系列能力,能提供和 Chainalysis Reactor 和 KYT 类似的能力,但是 Go-To-Market 的规模和声量还不大,暂时没显示出特别强的社会化决心;

……

整体而言,这条赛道目前略显拥挤,但是呈现了一超多强的格局 —— 不论是资金储备、客户资源还是数据积累,Chainalysis 都有明显的优势。

和我们在 Metamask、Fireblocks、MoonPay 等案例上的观察类似,加密生态内的市场第一名能享受到极强的马太效应。Chainalysis 目前几乎成为了加密合规的代名词,并且在一定程度上已经成为了行业标准。它拥有最权威的客户,能发布最具有影响力的各类报告,并且成为了各大主流媒体援引加密数据时的参照。

按照 CEO 的说法,Chainalysis 账上有大量现金,可能会选择并购一些有协同效应的行业内玩家。

07. 结论:过高的估值和加密世界的周期是最大的投资阻碍

技术变革期或者技术开始对实体经济有影响的时期,是投安全公司的好时机。二级市场发展很好的几家公司都是在⼤家下注云计算的时候做了云安全产品,比如 2008 年前后的 Zscaler、Cloudflare 和 Okta。

加密货币和云计算可能不是完全恰当的类比,但是 Chainalysis 的性质和当年的安全公司的确类似。

和我们在业务层面看好的 Fireblocks 类似,Chainalysis 是我们最喜爱的一类公司 —— 本质是 SaaS,服务的客户是快速增长的加密生态。但是受限于过高的估值和加密世界的周期,86 亿美元的 Chainalysis 很难被视作有吸引力的机会。

它最新的 86 亿美元估值反映出市场上的其他投资人(或者说是 GIC)非常强的信心 —— 抛高估算,哪怕按照 2 亿美元的 22 年 ARR,它仍然享受着超过 40x 的 Forward EV/ARR Multiple。而按照 FACTSET 的数据,Snowflake、Datadog、Crowdstrike 等最优质的高增长 SaaS 公司目前的 22 年 Forward EV/Revenue Multiple 也都不超过 20x。

对 Chainalysis 最乐观的预期是这样的:亚太、中东、拉美、非洲的政府在 5 年的时间内也愿意付出和美国政府相似的预算来打击链上的非法活动,Chainalysis 的 Business Data 等新产品大获成功而老产品仍然能维持强劲的 NDR,那么投资者在 86 亿美元估值仍然能期待 3-5 倍的回报。

在熊市已经到来的事实下,Chainalysis 面临的则是用量的减少和一部分客户的永久性死亡(比如 BlockFi)。Chainalysis 融到了足够的钱,它的管理团队也有充分的穿越牛熊的经验,但是我们目前还不确定的是它的业务本身究竟在多大程度上受到大周期的影响 —— 按照创始团队在 2018 年熊市的经验,New Logos 仍然会增加,但是 Retention 则有可能下行。

原文链接