原文标题:《How Three Arrows Capital Blew Up and Set Off a Crypto Contagion》

原文作者:Justina Lee & Muyao Shen & Ben Bartenstein,彭博社

原文编译:胡韬 & 饼干,链捕手

就在比特币跌破 40,000 美元的前几天,也就是三箭资本破产前两个月,Su Zhu 在巴哈马坐下来接受采访,他光着一只脚悠闲地在腿下晃动。作为拥有十年历史的加密货币行业的传奇投资者,他传达的信息与他轻松的举止相匹配。 “当市场出现很多绝望情绪时,你可以开始购买加密货币,”他在 FTX 交易所的播客录音中面无表情地说。 “你不必被市场的绝望情绪所支配。”

加密玩家喜欢将错词“HODL”描述为永不出售的口头禅,这种钢铁般的乐观情绪在他们身上随处可见。但 Su Zhu 不仅仅是一个激光眼的加密货币交易员。他和他的同学 Kyle Davies 一起经营着三箭资本,这是世界上最大的加密货币对冲基金之一,管理着数十亿美元,虽然按照华尔街的标准,这个资金体量远非庞大。但在数字资产方面,它是重量级的。

不仅如此,Su Zhu 和 Davies 都是加密市场中有影响力的人,共有 610,000 名 Twitter 追随者。三箭资本是一些知名的加密初创公司的风险投资者,在某些情况下,他们既是大型贷方的借款人,又是其中一些贷方的股东,甚至三箭资本是其他新兴基金的母公司。

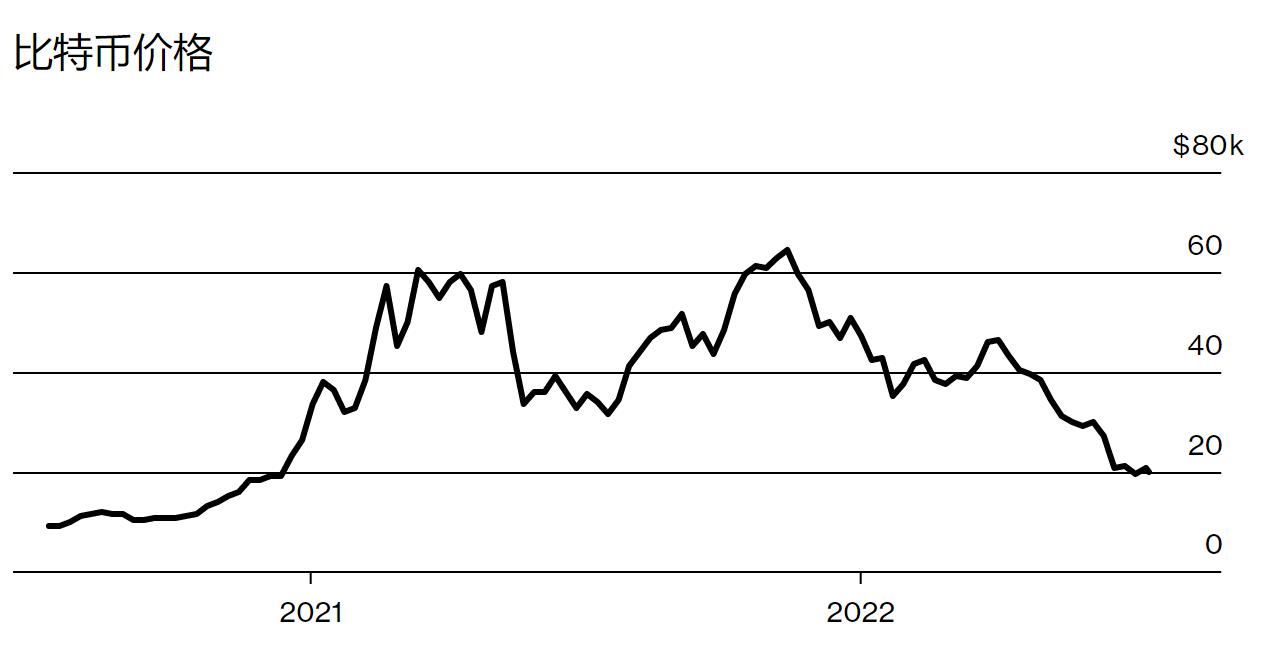

Su Zhu 在 2018 年底首次成名,他正确地判断了上一个“加密冬天”的结束,比特币的价格下跌了约 80%。因此,当比特币从今年超过 68,000 美元的峰值下跌时,利率上升导致投资者快速逃离风险资产,但 Su Zhu 仍然保持乐观,并认为依靠借来的现金,三箭资本押注的加密货币会反弹。相反,市场一直在下沉,多米诺骨牌接二连三地倒下,直到压倒了基金这张最大的多米诺骨牌。6 月中旬,三箭资本开始错过为其交易头寸追加保证金的通知,并于 7 月 1 日宣布破产,因为比特币的交易价格低于 20,000 美元。

在 7 月 8 日提交的美国破产案文件中,负责清算基金的顾问表示,Su Zhu 和 Davies 没有与他们合作,这两位创始人下落不明。 7 月 12 日,朱在推特上表示,与清算人合作的“诚意”努力“遭到了诱饵”。Su Zhu 和 Davies 及其律师没有回应置评请求。

Kyle Davies

众所周知,三箭资本的兴衰与其转型投资加密货币有很大关联。从对比特币和以太坊等一些知名代币的投机开始,最后变成了一个相互依存的关系。加密公司像银行一样,为储户提供两位数的收益率,交易员大量借贷以获取回报。这种运营模式和加密市场的快速增长推高了加密货币的价格和三箭资本的财富;今年加密货币的价格反转时,3AC 解体,甚至可能加速下跌。尽管加密生态创造了很多复杂的概念,比如智能合约、解释代币的白皮书以及关于去中心化金融(DeFi)等等,但它仍然被大众认为是一个简单的投机赌博游戏,即总会有更多的买家进场并推动加密货币的价格继续上涨。

此后,包括 BlockFi 和 Blockchain.com 在内的加密交易平台披露了对三箭资本的风险敞口。加拿大上市公司 Voyager Digital Ltd. 在三箭资本拖欠一笔价值超过 6.5 亿美元的贷款后破产。Voyager 平台上的许多普通投资者、公司客户的账户已经被冻结,不太可能取回所有资产。当金融市场的泡沫挤破时,才发现几乎每个人都把钱借给了 Archegos Capital(链捕手注:Archegos 是 2021 年因做空损失数十亿美元的韩国资管公司),甚至是加密货币的长期资本管理公司。

加密货币因其透明的去中心化机制而备受推崇:交易记录在公共区块链数据库中,许多交易受开源软件规则的约束。但对于三箭资本的资金规模,借贷主要是关系问题,与典型的对冲基金依赖银行的方式没有太大区别。 三箭资本从大型加密货币贷方借款,但没有透露太多财务信息。Su Zhu 和 Davies 的社交媒体角色是民粹主义亿万富翁,他们在推特上写道:“顺便说一句,只有婴儿潮一代才交易股票。”但在加密市场中,没有人能预料到他们会做出如此疯狂的赌注。一位不愿透露姓名的贸易公司高管表示,原来他们是“degens”,意指像加密市场里不择手段的赌徒。

两人在加密货币之前的拥有传统的金融背景。从马萨诸塞州精英寄宿学校菲利普斯学院和哥伦比亚大学毕业后,Su Zhu 和 Davies 在东京的瑞士信贷集团 (Credit Suisse Group AG) 开始了他们的衍生品交易。 2012 年,这两个 20 多岁的朋友创办了自己的对冲基金。这是一个利用新兴市场货币衍生品之间价格差距的小型操作,在这两者之间获得微弱利润,同时希望这些钱在许多交易中累积起来。

随着数字资产在 2016 年开始腾飞,Su Zhu 和 Davies 看到,新生的加密市场更加充斥着他们从货币合约中获利的那种定价差距。在 2021 年的鼎盛时期,比特币期货的交易价格比“现货”价格高出 50%,以自行购买代币。因此,三箭资本卖出期货并买入现货,这是华尔街的经典策略,利用了市场暂时的定价脱节。

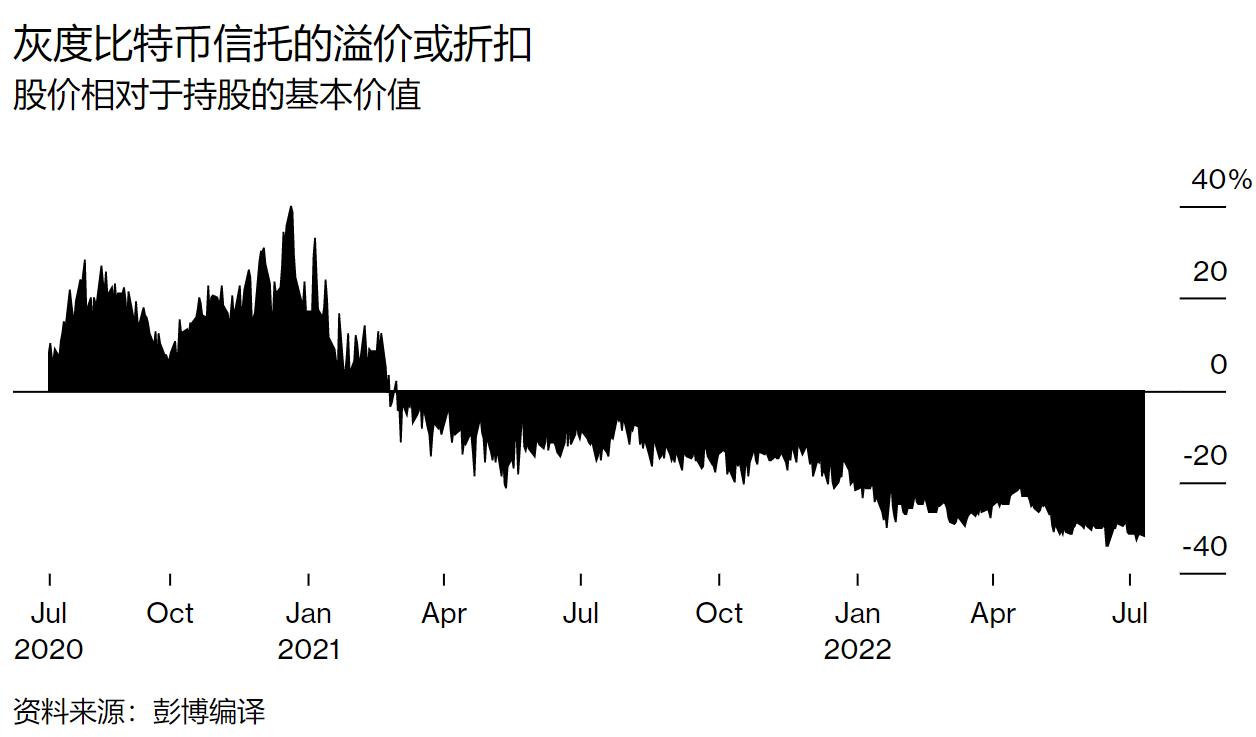

然后来了一个更大的机会。灰度比特币信托(GBTC)允许那些不能或不想直接持有比特币的人购买投资于它们的基金的股票。GBTC 是少数受美国监管的加密产品之一,因此它拥有自己的市场,而且非常受欢迎,以至于其股票的交易价格一直高于其持有的比特币的价值。

然而,对冲基金等大投资者有办法以低于普通交易者支付的价格购买 GBTC 股票。灰度允许他们通过将比特币交给信托来直接购买股票。一种简单的赚钱方式是借入比特币,将其换成股票,然后以溢价出售这些股票。在 2020 年底提交最后一份文件时,三箭资本是 GBTC 的最大持有者,当时的头寸价值 10 亿美元。但该策略有一个限制:直接从灰度购买的股票被锁定六个月。

从 2021 年初开始,这种限制成为一个问题。GBTC 的价格从溢价滑落到折价,即股价低于比特币现货价格,这是因为 GBTC 面临来同类型产品的更激烈竞争。随着几个月的过去,折扣越来越大。据两位交易公司高管称,6 月初,经常为三箭资本借款提供中介的公司 TPS Capital 试图说服其他投机者抢购 GBTC 股票。TPS 首席执行官 Timothy Chan 表示,三箭资本提出了这笔交易并要求推荐人。他的公司并没有意识到三箭资本出现任何财务困境,而且无论如何,据他所知,即时出现困境三箭资本也是置若罔闻。

灰度的产品是三箭资本最简单的交易策略之一。有一段时间,加密货币世界充满了奇怪的新套利机会,这些机会看起来像是老练的投资者收集免费资金的方式。这种评估在被称为去中心化金融(DeFi)的热门领域中似乎尤其正确。DeFi 渴望在区块链上建立华尔街的复制品——具有存款、交易、借贷和保险功能,但只受到少量的监管。

为了改变世界,DeFi 初创公司需要让人们将他们的加密代币委托给他们。在银行账户的储蓄收益率几乎为零且安全债券的收益不到 2% 的时候,DeFi 平台以各种方式为储户带来了两位数的收益率。像许多其他人一样,三箭资本既借出又存入。

随着加密货币价格暴跌,DeFi 的衰落也非常残酷。2022 年初最热门的协议是 Anchor Protocol,它提供了 20% 的利率。但要获得这一点,你必须持有 TerraUSD(UST),这是一个名为 Do Kwon 的加密创始人创造的代币,UST 又与另一枚名为 Luna 的代币相关联。整个系统都指望 Luna 有价值,这是在加密市场最好的时代假设的美好未来,每个人都使用 Kwon 开发的技术来交易代币和数字艺术。

对于三箭资本或其他众多“疯子”来说,这样的未来来得还不够快。Davies 告诉华尔街日报,三箭资本不仅在 Anchor 上获得了收益,而且还在 2 月份向 Luna 投资了 2 亿美元。在鼎盛时期,Luna 和 UST 的总价值为 600 亿美元。但是当 Luna 的价格崩盘时,一切都烟消云散了。

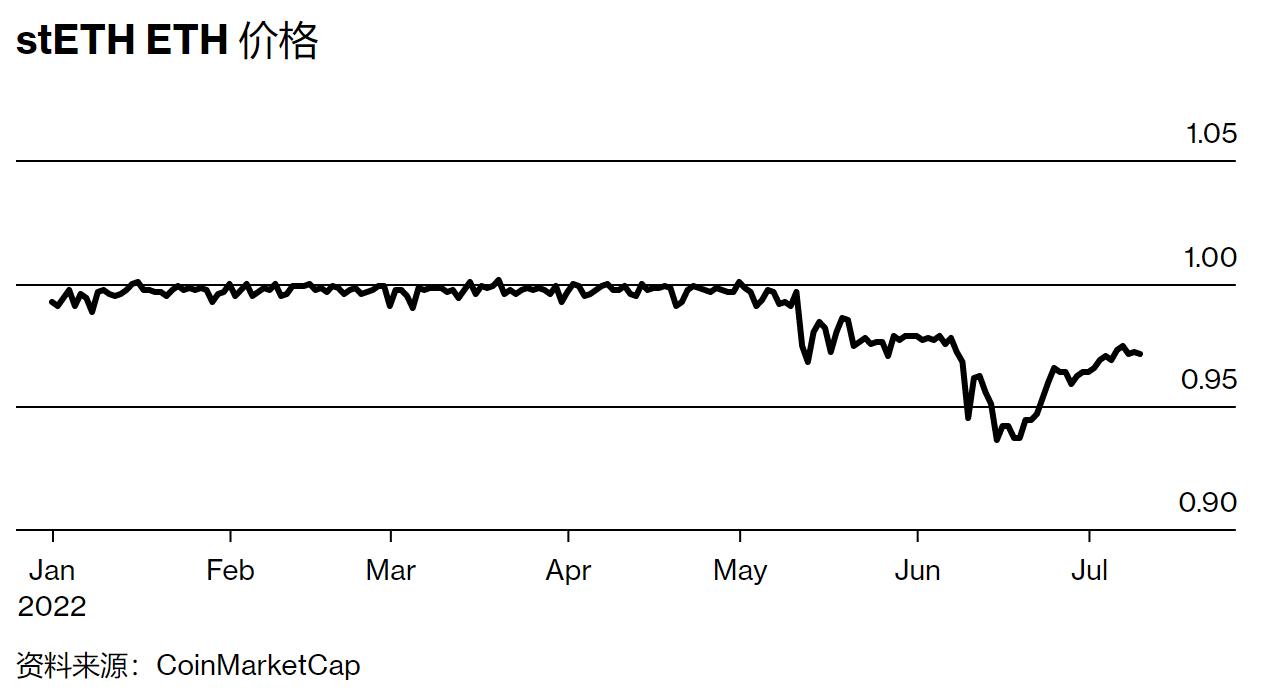

之后,崩盘通过加密货币继续传播。三箭资本还在一个名为 Lido Finance 的平台上投资了 ETH,试图从所谓的质押中获得收益。简而言之,在验证区块链交易的技术过程中需要 ETH。如果你同意长期锁定代币以支持此活动,你将来可以获得更多的 ETH 作为奖励。Lido 的创新之处在于,当其储户的以 ETH 锁定时,他们会获得另一种可交易的代币 stETH。今年大部分时间,stETH 的交易价格与 ETH 持平,但在 Luna 崩盘后,由于交易员争相退出,价格跌至 7% 的低位。

三箭资本就是其中之一。据数据提供商 Nansen 称,6 月 14 日,它仅通过四笔交易从 DeFi 借贷协议 Aave 中提取了超过 80,000 stETH(超过 8400 万美元),并开始以较低的价格将其转换回 ETH。这是一个典型的金融危机苗头:一旦价格跌得足够远,人们就会绝望地抛售,即使是在亏损的情况下,这也将推动价格进一步走低。Nickel Digital 加密基金经理 David Fauchier 说:“我们在此期间看到的是所有都是泡沫破裂并内部消化。” “这就是 2008 年发生的事情。这是非常典型的流动性紧缩,没有积极主动的中央银行介入做任何事情。”

这些交易可在公共区块链上追踪,由一位拒绝透露姓名的前雇员向彭博商业周刊表示,因为他们没有被授权公开发言。但是 Su Zhu 和 Davies 获得了普通 Reddit 加密交易员无法获得的资金。他们从大型数字资产贷方和富有的持有者那里借款,并与摩根大通和美国银行达成了经纪协议。他们获得了一些去中心化金融项目的资金,一家贸易公司指控三箭资本使用其中的 100 万美元来满足追加保证金的要求。

至少在一个案例中,三箭资本拒绝与贷方分享详细信息。在提供加密储蓄账户的 Hodlnaut 透露的短信中,Davies 在 5 月通过 TPS 要求借用没有抵押品的加密货币。在贷方列出其要求后,TPS 表示三箭资本没有披露经审计的资产负债表,而是提供了一份净资产值报表。该价值将是自我声明的,不包含其投资的细目。Hodlnaut 称有可能加密货币已经被转移了。

加密对冲基金 Pangea Fund Management 联合创始人 Ryan Watkins 表示:“三箭资本的倒闭最让我感到惊讶的是,他们如何能够积累如此多的杠杆。” “正是缺乏透明度让三箭资本借了这么多钱,也引起了整个行业的恐慌,因为没有人知道谁受到影响,他们有多严重。”

回想起来,三箭资本一直是个谜。该基金本身位于英属维尔京群岛,并在新加坡获得许可管理他人的资金。但根据 Davies 对《华尔街日报》的说法,Su Zhu 和 Davies 一直坚持认为,这 30 亿美元的资金池完全是他们的。

更复杂的是,三箭资本还部署了两个子基金:用于 DeFi 投资的 DeFiance Capital 和用于数字艺术投资的 Starry Night Capital。DeFiance 有外部投资者,其创始人坚持独立运营,但这种结构使其受到质疑。据一位不愿透露姓名的知情人士透露,鉴于三箭资本的破产,它现在正在考虑其法律选择。三箭资本与 TPS 的关系也受到审查。在业内,TPS 被称为三箭资本的“场外交易”服务台,尽管它是一家独立的公司,但 Su Zhu 和 Davies 持有其股份。上周,TPS 发表声明称,尽管两家公司相互转介业务,并为三箭资本协调贷款,但其业务却截然不同。

6 月 30 日,新加坡金融管理局谴责三箭资本提供虚假信息并超过其管理资产的限额,未对其进行罚款或其他制裁。在崩溃之前,三箭资本正在寻求搬到欢迎加密行业的迪拜。据知情人士透露,就在两个月前,Su Zhu 和 Davies 还在邻近的阿布扎比举行的红杉资本会议上与一些全球最大的风险投资公司和主权财富基金会面。一些人说,这对搭档在迪拜的一栋办公楼里开了办公室,尽管标牌已经被移除,该综合大楼的发言人说他们在那里没有办公室。

随着三箭资本开始解体,Su Zhu 和 Davies 会见了几家加密货币交易所的高管,讨论救助的可能性。但结果并不乐观,知情人士说。加密货币市场现在正经历信贷周期的典型低迷,就像全球经济一样。与现实世界不同,贷款用于创业或购房,对加密杠杆的需求几乎完全来自投机者。“我们都意识到,加密货币与外部世界的相关性比过去要高得多,”最大的加密货币做市商之一 Wintermute 的创始人 Evgeny Gaevoy 说。“许多像三箭资本一样的中心化实体——它们进一步加剧了这种循环的繁荣。他们使所有数字都比应有的高得多。”

前雇员说,Davies 处理了三箭资本的大部分外部沟通,Su Zhu 是一个有想法的人。Su Zhu 的主要论点是“超级周期”,这是一场由技术革命推动的长期价格上涨,它将在区块链上建立一个去中心化的互联网。Su Zhu 喜欢提起帝国时代的全面历史,描绘一条通往加密货币统治的漫长道路。Su Zhu 的熟人表示,即使在私人晚宴和群聊中,两人也为他们的乐观加密信念辩护。5 月份,Davies 仍在谈论以保证金方式购买比特币和以太坊,一位当时认识他但未被授权与媒体交谈的人说。

“尽管他们以前是外汇交易员,但他们似乎如此真诚地思考这一点令我感到惊讶,”风险基金 Dragonfly Capital 管理合伙人 Haseeb Qureshi 说。毕竟,外汇交易者应该习惯于价格双向波动。“他们可能被误导,尤其是在像这样一个在宏观压力下扭曲的市场,”他说,“但他们真的相信这些东西,你可以在他们的书中看到,对吧?如果你不相信这是真的,你就不会这样交易。”

在未来的加密货币愿景中,没有中心化交易所的情况下,不应该发生三箭资本崩溃这样的事情。当然,人们可能会赔钱,但每个人的资产都会在区块链上可见。声誉将无关紧要。低于贷方抵押要求的押注失败将被毫不留情地清算,没有人会等待追加保证金。受益于这些规则,大型借贷协议之一 Aave 得以幸存下来。

但那个未来似乎还很遥远。2022 年的加密金融危机与其他所有金融危机一样:一开始资产价格的疯狂上涨,人们对于市场产生过度的信任,随后信心突然崩溃。5 月,Su Zhu 称他的“超级循环”理论“非常错误”。6 月 15 日,他在推特上表示,他和 Davies “完全致力于解决这个问题”。那时,Su Zhu 已经悄悄地从他的推特简介中删除了诸如 Luna 等协议的标签。他的头像仍然存在:三个向上的箭头,并附有“仅向上”字样。