原文来源:Glassnode

原文编译:DeFi之道

比特币和数字资产再次经历了混乱的一周,遭遇了又一轮价格的下行趋势,比特币在本周跌至多年新低。宏观不利因素仍然是一个主要的驱动因素,美国最新的 CPI 数据为 8.6%,高于预期,周一凌晨又出现了 2-10 年美国国债收益率曲线倒挂。随着比特币在 11 周内收阴,美元指数出现了大幅反弹。

比特币网络应用继续萎靡不振,RVT(已实现价值与交易量比率)等宏观指标进入未知的看跌区域。尽管散户(持仓小于 1 BTC)和鲸鱼(持仓大于 10 k BTC)对比特币的增持仍在继续,但价格支撑仍远未建立。尽管许多宏观估值指标继续显示超卖情况,但比特币仍然与传统市场相关,价格也会相应受到打击。

在本篇文章中,我们将探讨:当前熊市与之前熊市最黑暗的阶段相一致。市场平均成本仅略高于其成本基础,即使是长期持有者(Long Term Holders)也遭到了清洗。

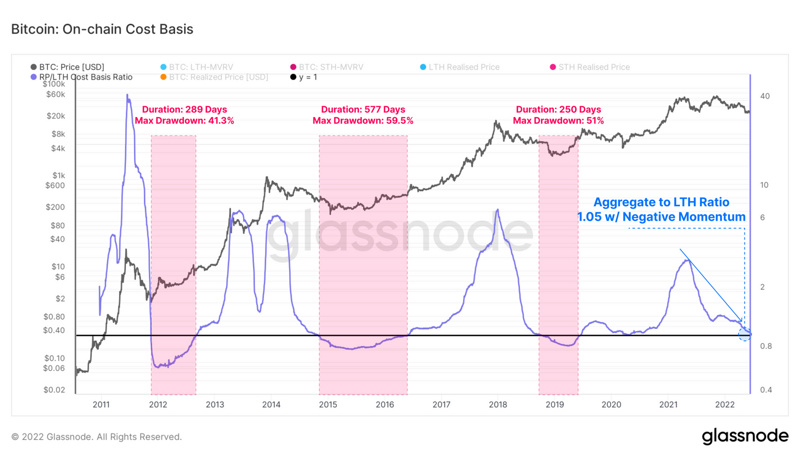

成本基础

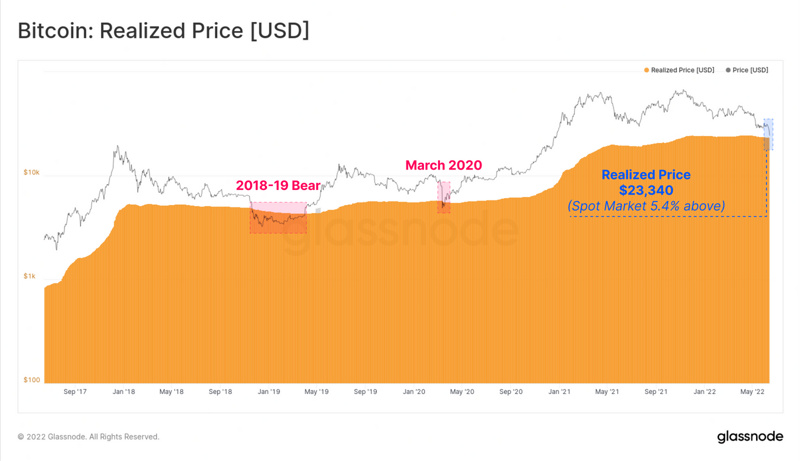

随着市场交易价格进入 2 万美元左右的区域,其正在触及最重要和最基础的链上指标之一,即已实现价格。该指标代表流通中每个 BTC 的平均价格,以上次在链上花费时的价值计算。

除非到达熊市最深的阶段,否则现货价格很难达到已实现价格(23,430 美元)。上次出现未实现亏损还是在 2020 年 3 月和 2018 年熊市末。

MVRV Z 指标用于评估比特币市场价值与实现价值比率。这个工具可以帮助识别价格和“内在价值”的偏差,并用于评估是否存在价格过高和低估的情况。

当出现与平均值(黑色的线)一致的情况,通常意味着市场与深熊一致。当前市场现在已经跌至仅比均值高 出 0.26 的水平,从历史上看,这将被视为一个价值区域,尤其是当加权 Z 向上漂移时。

尽管如此,过去的熊市周期表明,负 MVRV-Z 值通常在熊市结束之前出现,并且可以在该状态下持续一段时间(2018 年的几个月到 2015 年的一整年)。

比特币 HODLer 疲软

在自 11 月以来的结构性下行趋势中,我们看到了各种行为阶段和比特币花费行为。我们可以通过这些行为变化来衡量投资者总体的情绪变化情况。

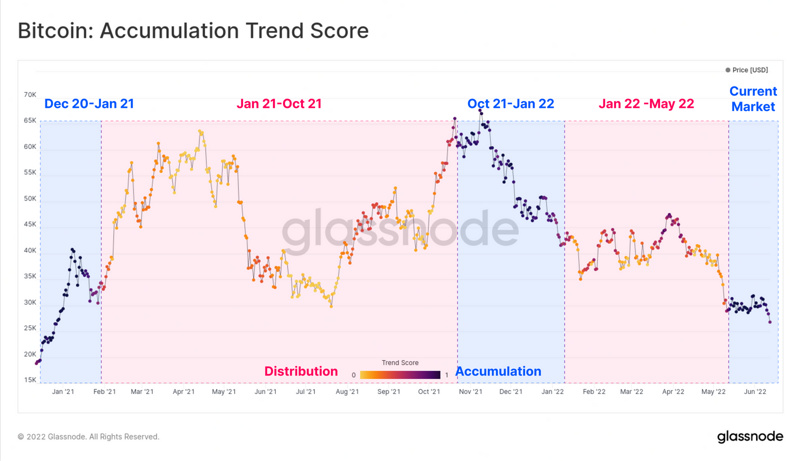

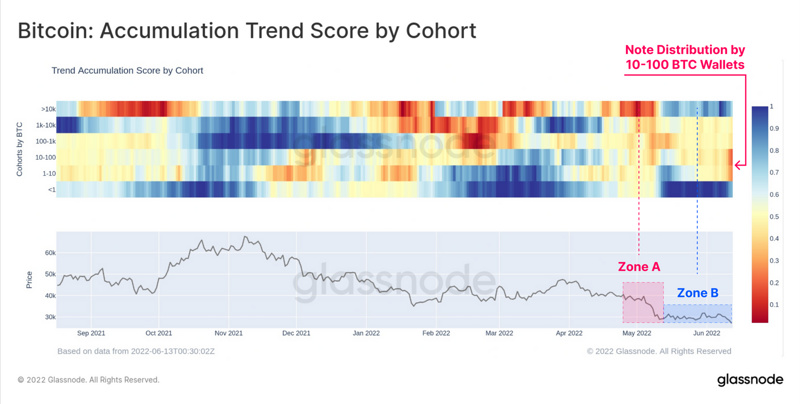

增持趋势评分(Accumulation Trend Score)是通过评估链上比特币余额增长或减少的幅度和持续时间来观察这些变化的有用工具,能够显示所有投资者的增持和分布情况。

2020 年 12 月至 2021 年 1 月——牛市买入,投资者进入市场并创造了看涨的情绪,比特币到达 64,000 美元的新高。

2021 年 1 月至 2021 年 10 月——疲软和普遍分布,部分原因是 GBTC 溢价转为折价后现货需求下降

2021 年 10 月至 2022 年 1 月——新高之后的买入,随后重新分配

2022 年 1 月至 2022 年 5 月——间歇性的增持和分配,以 LUNA-UST 引发的抛售告终。

在当前市场中,我们看到单月的增持趋势得分在 0.8,表明整个市场的正平衡变化很大。这是 LUNA 抛售前间歇性增持的一个显著转变,可能表明投资者对 30,000 美元及以下价格的价值感知有所改善。

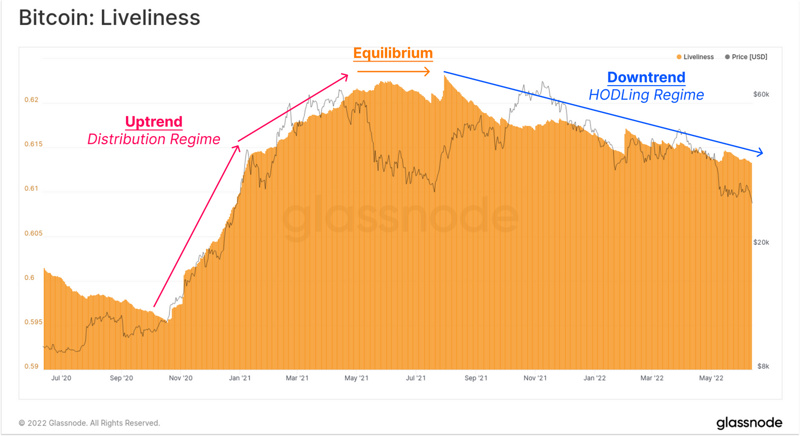

我们还可以查看活力(Liveliness)指标来了解长期持有或分配行为的市场偏好。活力指标定义了代币日销毁和代币日创建之间的平衡。因此,它可以用来提供减持和增持状态的汇合。

自 8 月 21 日以来,活力指标一直处于结构性下降趋势中。随着 HODLing 占主导地位,比特币牢牢地处于代币日创建的状态内。然而,正如我们之前所说,仅凭 HODLer 人群一己之力,无法创造出较高的需求以抵制抛压。

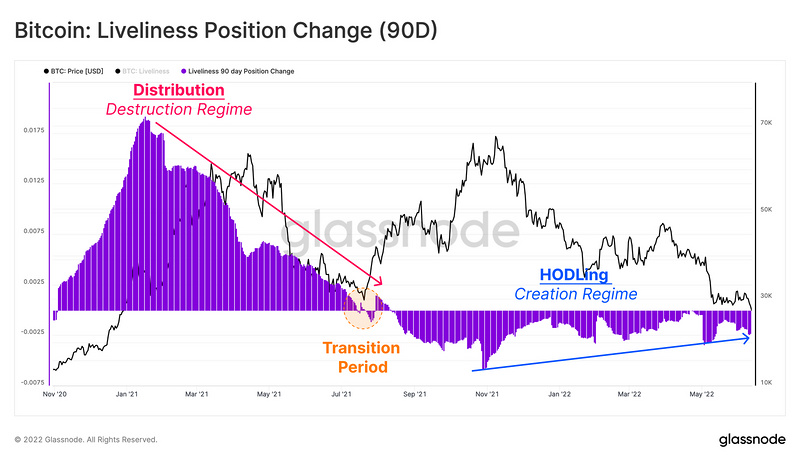

我们可以通过评估活力指标 3 个月头寸变化来进一步证实这一点(如下图紫色所示)。自 2021 年 7 月的矿工大迁徙以来,可以总体上看到增持范围。但是,这种代币日创造状态正在失去动力,并在当前趋势趋向于平衡位置。这反映了市场的普遍不确定性,这导致越来越多投资者减少现货头寸以降低风险。

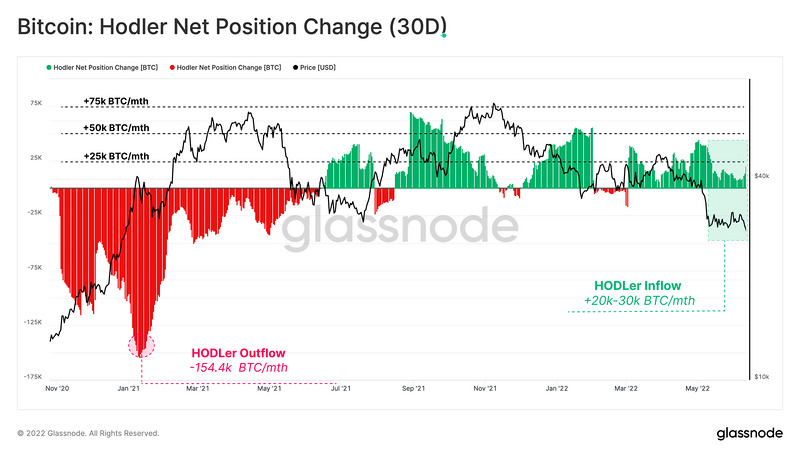

HODLer 净头寸变化可以了解供应情况,并可用于估计 HODLer 正在增持或分配的币的数量。该指标表明,根据目前的币休眠程度,每月大约有 15 k-20 k BTC 转移到比特币 HODLers 手中。自 5 月初以来,这一数字已下降约 64%,表明增持正在减弱。

在过去的 18 个月中,我们看到了投资者信念和花费行为的不断变化。特别是,我们已经确定,在价格 3 万美元的两个例子中(2021 年 5 月至 7 月以及目前),投资者买方情绪似乎比本周期的任何其他价格水平都更强。

一分为二的市场

我们已经确定,尽管迄今为止这种需求不足以提供价格支撑,但投资者似乎确实在 3 万美元以下区域看到了价值。接下来将分析哪些投资者正在增持。

以人群为区分的趋势增持指标能够更精细地评估哪些钱包正在增持/分配以及具体处于何种程度。

小虾米(持仓小于 1 BTC)和鲸鱼(持仓大于 10 k BTC,但不包括交易所和矿工)自价格暴跌至 25 k-32 k 美元以来一直在积极增持。在过去 2 个月的价格低迷期间仍是如此。

在当前的抛售期间,螃蟹到鲨鱼(持仓在 1 到 100 BTC 之间)已经从中性转变为分配阶段。这表明信心可能会下降。

因此,在最近几周的增持趋势指标中看到的近乎完美的 0.9 是由非常大(持仓大于 10 k BTC)和相对较小(持仓小于 1 BTC)的投资者群体推动的。有趣的是,鲸鱼是 45,000 美元至 35,000 美元(Zone A)水平的主力卖出者,而目前是 25,000 美元至 32,000 美元(Zone B)水平的主要增持者之一。

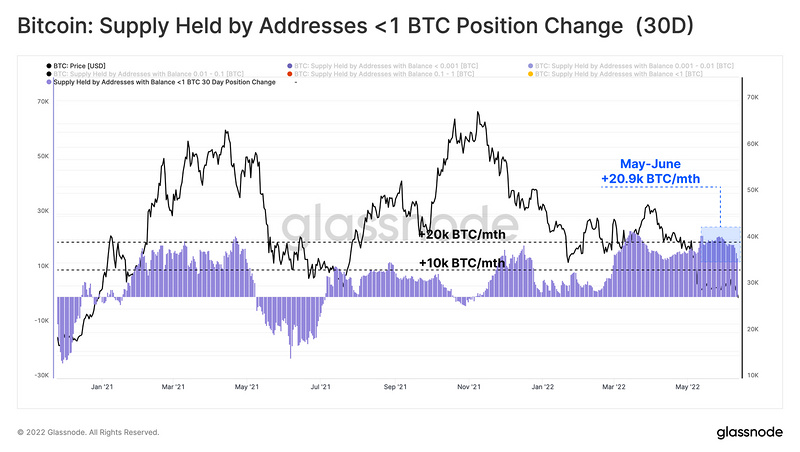

接下来,我们可以评估余额少于 1 BTC 的地址 30 天供应变化率。30 天的变化率可以帮助我们分析这一较小且可能是散户级别的投资群体的原始持仓变化。

尽管目前这些地址的余额增长情况正在下降,但过去 18 个月比特币开始最初上涨之后,是这类地址最激进和持续的增持期。自 5 月 9 日 Luna 崩盘以来,这类地址的净余额增长了 20,863 BTC。

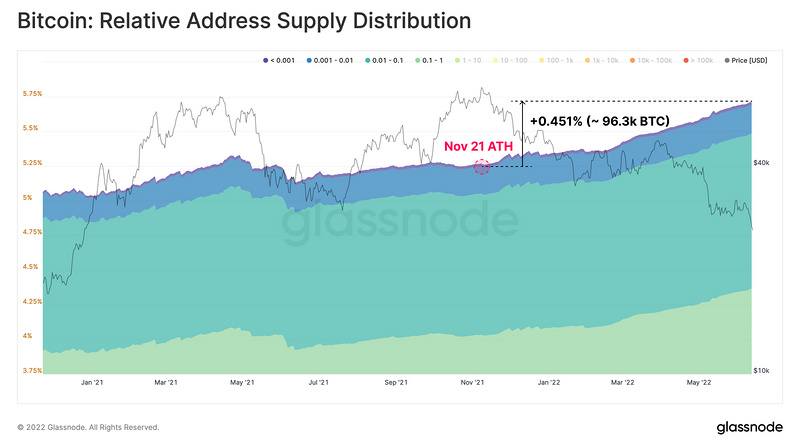

自 11 月新高以来,这类地址(持仓小于 1 BTC)共增持了 96.3 k BTC。这相当于流通供应量的 0.451%,以及同期新币产出量的 48.6%。

我们可以明显看到这些地址持仓的增长。这类持有者(散户)似乎对当前的下跌趋势不以为然,他们仍在不断地增持现货 BTC。

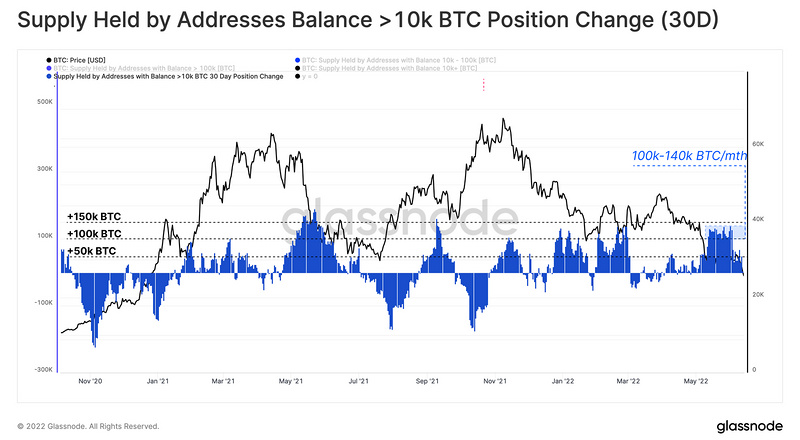

另一个值得评估的群体是 持币量在 10 k 以上的鲸鱼。查看他们地址的每月头寸变化可以印证我们之前的观察,即该群体也一直在 25,000 美元至 32,000 美元的价格范围内增持。自 2021 年 11 月新高以来,该群体的每月头寸变化峰值约为 140 k BTC,增持了 306,358 BTC。

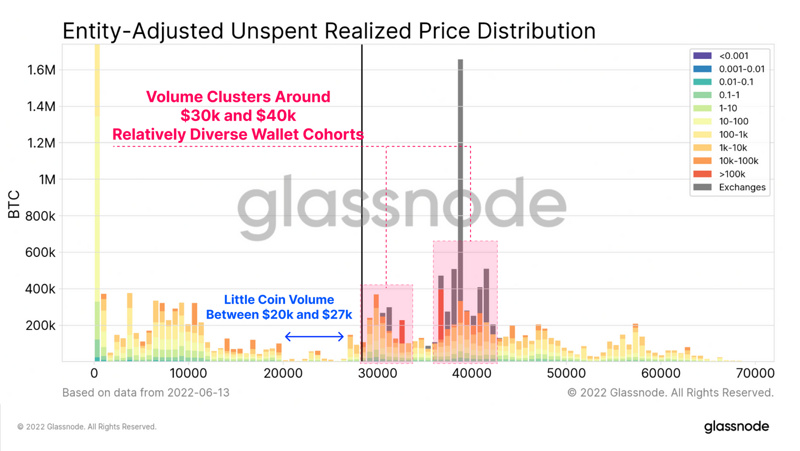

按钱包群体划分的未花费的已实现价格分布情况可以观察到该供应分配最后一次交易的价格点,以及来自哪个钱包群组。

在 30,000 美元和 40,000 美元的价格区间附近,我们可以看到与各个钱包群体相关的大量供应集群,这表明这两个价格范围经历了大量的供应易手。然而,在 27,000 美元和 20,000 美元之间交易的代币数量很少,这可能表现为一个高波动区域,并且可能缺乏支撑。

基本面的恶化

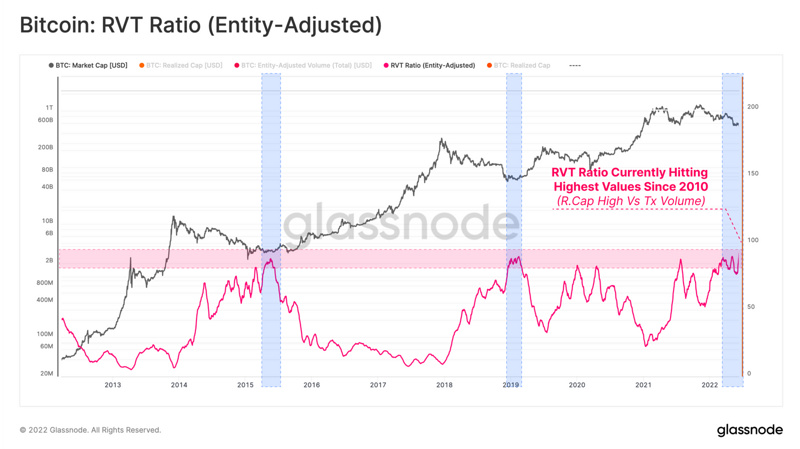

RVT 比率将已实现市值与链上结算的每日交易量进行比较,这可以深入了解网络的每日利用率(链上交易量)与其内在价值(已实现市值)。一般来说,RVT 数值:

较高以及呈现上升趋势表明网络利用率低且下降。

较低以及呈现下降趋势表示网络利用率高且上升。

稳定则表明当前的利用趋势可能是可持续的并且处于平衡状态。

下图红色区域表示 RVT 比率为 80 或更高,表明网络估值现在是每日结算价值的 80 倍。这表明链上活动环境贫瘠,这在历史上是长期看跌的结果,可能会导致只看重成本的参与者离开。

在过去的熊市周期中,链上活动缺乏往往意味着处于熊市底部。如果网络利用率增加并且 RVT 降低,这可能预示着基本面的改善。然而,由于 RVT 比率目前处于 2010 年以来的最高值,持续突破将进入未知的看跌区域,相对于网络活动,网络估值甚至更加被“高估”。

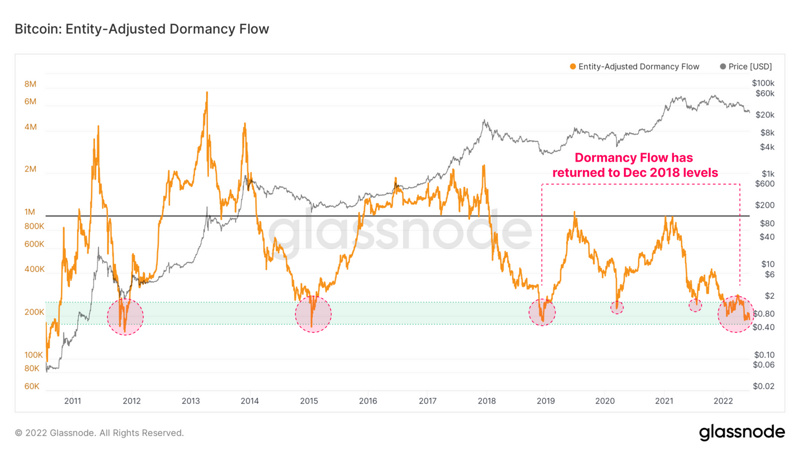

休眠币流动模型通过从网络中花费的平均币龄的角度比较市场估值和网络利用率。休眠衡量的是在每个币交易基础上的平均币天销毁量。然后,休眠流动模型将市值与休眠(以美元计)进行比较,从而捕捉支出行为与市场估值的偏差。

休眠币流动情况仍在历史低位,表明市场估值相对于时间加权的链上交易量较低。按照之前的经验,这通常与熊市抛售和最痛苦时期相吻合。

与活力指标和 HODLer 表现减弱相一致,即使是最老的比特币持有者也遭到了清洗。

就连坚定的持有者也遭到了清洗

长期持有者(LTH)和短期持有者(STH)本质上是对立的,因此看重的东西不一样。

短期持有者对价格波动更为敏感,因为他们的成本基础更接近于当前的现货价格。

长期持有者通常代表了 HODLer 群体,相对来说,他们对价格并不敏感。这一群体更有可能在追求长期价值的过程中经受住波动和价格下跌的考验。

花费价格模型可以反映出每天花费的币的平均成本基础。可以将 LTH 和 STH 分开解析,以确定他们在花费行为之间的差异。LTH 花费比 STH 更高的平均成本基础的情况并不常见,但是当进入深度抛售区时确实会发生这种情况,即使是坚定的持有者也可能遭到清洗。

下图比较了 LTH 与 STH 的花费价格,我们可以看到 LTH 目前花费的成本基础高于 STH。根据之前的经验,这种情况与深度熊市相吻合,持续时间在 52 天(2020 年)和 514 天(2014-15 年)之间,并伴随着价格在 -40% 到 -65% 之间的额外回撤。

将市场成本基础(已实现价格)与 LTH 成本基础进行比较之后可以看出,两者目前正在趋同。LTH 通常具有最低的链上成本基础,这与他们在价值区进行低价购买的交易观念直接相关,因此他们的总购买量较低。

因此,随着 LTH 成本基础接近市场成本基础,这表明“聪明钱”群体目前的持仓并未影响更广泛的市场。按照之前的经验,LTH 已实现价格高于总的已实现价格也与熊市的最深阶段相吻合。

总结

比特币市场进入了一个与过去最深、最黑暗的熊市周期相吻合的阶段。价格勉强保持在已实现价格所反映的总成本基础之上,并且链上交易量基本面进一步恶化。从历史上看,随着市场最终触底,这一阶段大约需要 8 到 24 个月才能过去。

最值得注意的是,长期持有者目前花费的币成本基础高于短期持有者,他们的成本基础几乎不比整体市场更有利可图。在过去,这标志着所有剩余卖家的最后和最痛苦的淘汰阶段的开始,不幸的是,同时价格可能进一步下跌 40% 至 64%。

现在所有的目光都集中在比特币 HODLer 带来的信念和支持上。